一人親方の消費税の仕組みを解説! インボイス制度で仕事が減る?

更新日 / 2026.1.07

一般社団法人一人親方労災保険組合 代表理事

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

消費税の仕組みが、今ひとつわかりにくいと感じている一人親方は多いのではないでしょうか。

また、2023年10月からインボイス制度が導入されるため、消費税を納めるか否かで仕事に影響が出ることが予想されます。免税事業者のままでいるか、課税事業者になるか、一人親方も検討が必要でしょう。

そこで本記事では、基本的な消費税の仕組みや届出について説明した上で、インボイス制度についてもわかりやすく解説します。一人親方がインボイス制度で注意すべき点も挙げていますので、ぜひ参考にしてみてください。

一人親方の消費税の仕組み

事業主である一人親方は、消費税の基本を理解することが不可欠です。一人親方が関係する消費税の仕組みについて説明します。

そもそも消費税とは?

消費税とは、モノやサービスなどのさまざまな取引に対して、誰にでも公平に課せられる税金のことです。課税対象者と納税者が一致しない、いわゆる間接税に該当します。

現在の消費税率は、原則10%です。同時に、軽減税率制度というものも採用されており、飲食料品や定期購読の新聞などについては、消費税が8%と定められています。

消費税の納付義務がある一人親方とは?

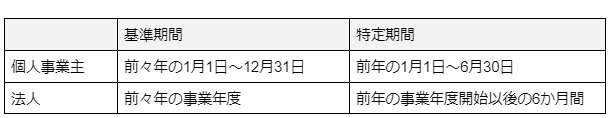

消費税を徴収し納める義務がある一人親方は、次の表の「基準期間」または「特定期間」の課税売上が1,000万円を超えた人です。これを課税事業者といいます。

一人親方が取引先から受け取る金額には、消費税が含まれているはずです。課税事業者である一人親方は、報酬に上乗せされた消費税を国に納める義務があります。

消費税を納めなくても良い一人親方とは?

基準期間または特定期間の課税売上が1,000万円以下の一人親方は、消費税を納める必要がありません。消費税の納付義務がない一人親方は、免税事業者です。

免税事業者は、取引先から受け取った消費税分を利益扱いとできます。仕事に対しての報酬ではありませんが、消費税を益税として合法的に手元に残せるのです。

ただし、2023年10月から導入されるインボイス制度では、免税事業者は不利益を被るリスクがあります。インボイス制度については詳しく後述しますが、免税事業者のままでいるか否かについては検討が必要でしょう。

一人親方が消費税を納付する方法2つ

一人親方が消費税を納付する際には、原則課税方式か、簡易課税方式で税額を算出します。2つの方式はどのようなものか、計算方法も含めて順に見ていきましょう。

①原則課税方式で納める

原則課税方式は、消費税計算の原則に基づく方式です。つまり、課税売上にかかる消費税から課税仕入にかかる消費税を差し引いて、残りの金額を納めます。

計算式は以下のとおりです。

- 消費税の納付額 = (課税売上高 × 10%) - (課税仕入高 × 10%)

たとえば、課税売上高が2,200万円、課税仕入高が1,100万円の場合の消費税額は、下記の計算式で求められます。

- 消費税の納付額 = (2,000万円 × 10%) - (1,000万円 × 10%) = 200万円 – 100万円 = 100万円

簡易課税の届出をしない場合は、この原則課税方式で計算することになります。

②簡易課税方式で納める

簡易課税方式は、中小事業者のために設けられた特例の方式です。原則課税方式より簡便なのが特徴で、事務負担を軽減できます。

ただし、簡易課税方式を利用できるのは、基準期間の課税売上が5,000万円以下の中小事業者のみで、届出をしなくてはなりません。

簡易課税方式では、事業形態によって一定の割合のみなし仕入率を使い、算出した消費税額を納めます。みなし仕入率とは、国税庁が「この事業ならこのくらいの仕入率だろう」と、事業者の業種別に定めた仕入率のことです。

建設業が含まれる一人親方の場合は、第三種事業でみなし仕入率70%、それ以外の一人親方の場合は第四種事業でみなし仕入率60%で計算します。

計算式は以下のとおりです。

- 消費税の納付額 = (課税売上高 × 10%) - (課税売上高 × 10% × みなし仕入率)

たとえば、第三種事業で課税売上高が2,200万円の場合の消費税額は、下記の計算式で求めます。

- 消費税の納付額 = (2,000万円 × 10%) - (2,000万円 × 10% × 70%) = 200万円 – 140万円 = 70万円

上記のとおり、簡易課税方式では、課税売上高=収入に対して受け取った消費税の金額に、一定の割合をかけて計算します。一方、原則課税方式では、課税仕入高=実際の支出から支払った消費税を計算するのが、異なるポイントです。

つまり、簡易課税方式では、仕入れで支払った消費税を帳簿から調べて計算する必要がありません。また、支出にかかる消費税よりも、収入にかかる消費税 × みなし仕入れ率のほうが多ければ、原則課税方式で求めた消費税額より少なくなります。

簡易課税方式では、単に事務的な負担の軽減を図れるだけでなく、節税になる場合もあるということです。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

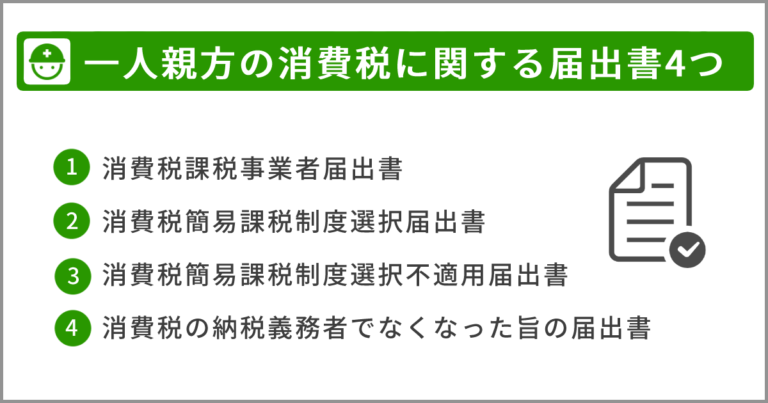

一人親方の消費税に関する4つの届出書

一人親方が消費税を納める際、場合によっては所定の届出をする必要があります。消費税に関する代表的な4つの届出書を見ていきましょう。

①消費税課税事業者届出書

課税事業者となった場合に提出します。課税事業者とは、基準期間または特定期間における課税売上高が、1,000万円を超えた場合です。

届出期限は定められていませんが、上記の状態になった場合に、速やかに手続きをすることとなっています。書類は国税庁の公式サイトでダウンロードできるほか、税務署の窓口でもらうことも可能です。

届出をする際は、所轄の税務署に持参するか、郵送で提出しましょう。

②消費税簡易課税制度選択届出書

消費税の計算方式で、簡易課税制度を選択する場合に提出します。提出期限は、簡易課税制度の適用を受けようとする課税期間の初日の前日までです。

提出先は所轄の税務署で、直接持参するか、郵送で提出してください。書類の入手先は、国税庁の公式サイトか税務署の窓口です。

③消費税簡易課税制度選択不適用届出書

簡易課税制度の選択をやめ、原則課税制度を選択する場合に提出します。提出期限は、簡易課税制度の適用をやめようとする課税期間の初日の前日までです。

必要な書類は、国税庁の公式サイトか税務署の窓口で入手できます。書類を作成したら、所轄の税務署に持参もしくは郵送して提出しましょう。

④消費税の納税義務者でなくなった旨の届出書

課税事業者だったものの、基準期間における課税売上高が1,000万円以下となり、免税事業者となる場合に提出する書類です。提出期限は定められていませんが、上記の状況になった場合、速やかに届け出ることになっています。

書類は国税庁の公式サイトでダウンロードできるほか、税務署の窓口でもらうことも可能です。届出をする際は、所轄の税務署に持参するか、郵送する方法もあります。

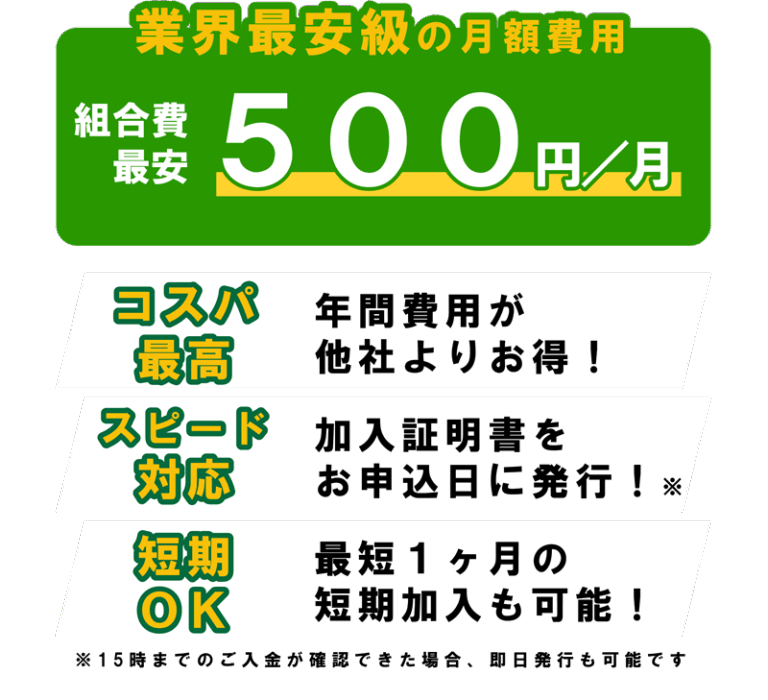

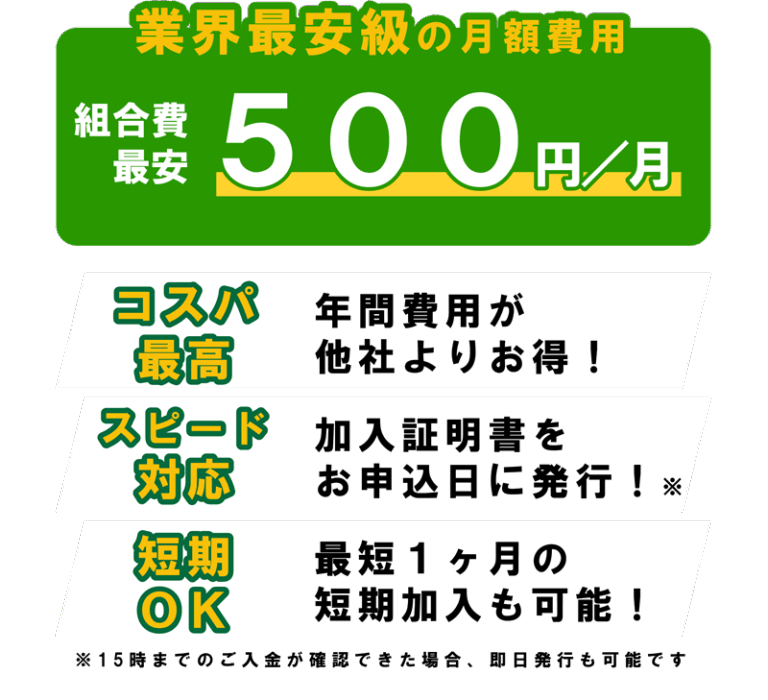

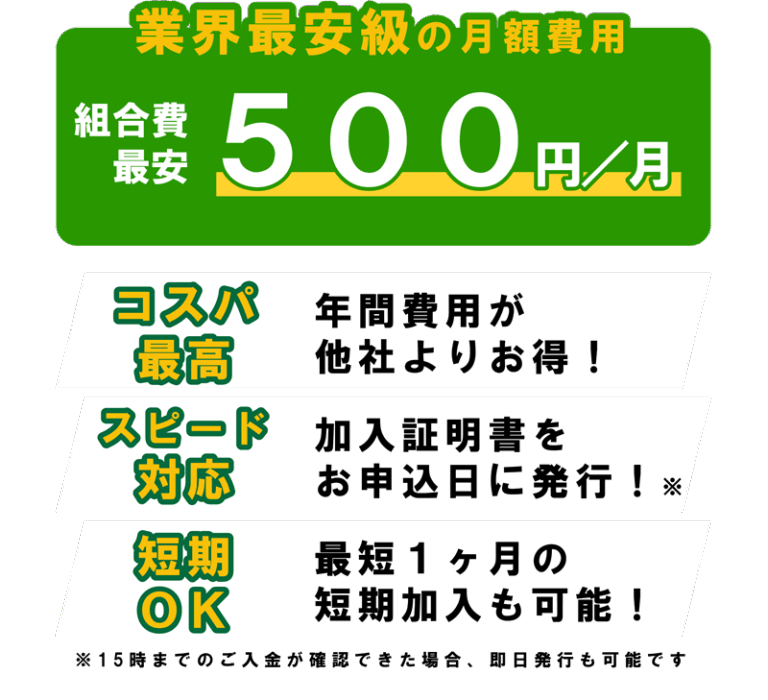

少しでも早く・安く保険加入したい方へ

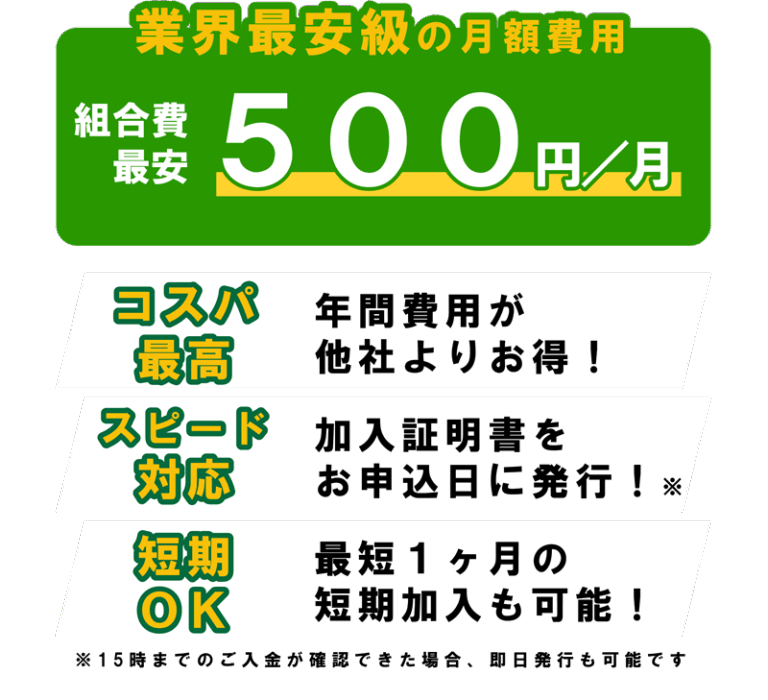

当社(一人親方労災保険組合)の特徴は、お急ぎの方でも安心してご加入いただけるという点。より具体的には、以下の強みがあります。

- 組合費が業界最安値の500円

- 加入証明書を最短即日発行

- 最短でお申込みの翌日から加入OK

もちろんサービス内容自体も、国が用意している制度なので安心。お申込み手続きも、以下フォームから約3分で完了します。

労災保険選びにお悩みの方は、ぜひ当社にご相談くださいませ。

一人親方も知っておくべきインボイス制度とは?

2023年10月1日から導入されるインボイス制度は、これまで適用されていた「請求書等保存方式」に代わる新しい制度です。正式名称は、「適格請求書等保存方式」といいます。

従来の方式なら、課税仕入の税額控除は、帳簿や請求書などを保存していれば適用できました。しかし、インボイス制度では新たな形式に沿った請求書を保存する必要があり、記載すべき項目も多くなります。

一人親方を含め、事業者がインボイスを発行するためには、所轄の税務署に届出をし、登録を受けなくてはなりません。登録することで、インボイス発行事業者(適格請求書発行事業者)になれるのです。

インボイス制度|免税事業者の一人親方はどうすべき?

インボイス制度と一人親方には密接な関係があります。特に免税事業者のままでいる場合と、これから課税事業者になる場合で、考慮すべきことが異なってくるため注意が必要です。

免税事業者と課税事業者ではどのような状況になり得るのか、詳しく解説します。

免税事業者のままでいる場合

一人親方の中には、「インボイス制度がよくわからないので、とりあえず免税事業者のままでいよう」と考える人もいるかもしれません。免税事業者でいる場合に知っておくべきことを説明します。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

現在、課税事業者の企業では、免税事業者の取引先に対し、「2023年10月1日以降に課税事業者となるかどうか」という確認作業をおこなっています。一人親方も、こうした質問を受ける機会が今後増えてくると考えられますので、できるだけ早く今後の方向性を決めると良いでしょう。

利益が減る可能性があることを考慮する

一人親方が免税事業者のままでいると、同じ利益を維持するのが難しくなる可能性があります。

というのも、インボイス制度の導入後、得意先は免税事業者への支払いで仕入税額控除を受けられず、支払う消費税の金額が増えるためです。

仕入税額控除とは、課税売上にかかる消費税から、課税仕入にかかる消費税を控除することです。

たとえば、課税売上にかかる消費税=1,000円、課税仕入れにかかる消費税=300円なら、差額の700円を納付します。仕入税額控除によって、消費税を二重に支払わずに済むのです。

インボイス制度が導入されると、「仕入税額控除ができないなら、課税事業者の人に仕事を頼もう」と考える事業者も多くなることが予想されます。免税事業者の一人親方は仕事が減る可能性があり、注意が必要です。

事務的な作業の負担は回避できる

免税事業者のままでいれば、新たにインボイスを作成する手間や手続きは省けます。

取引先も免税事業者である場合など、今後も同じように業務受注ができるなら、わざわざ課税事業者になる意味はないかもしれません。免税事業者として、事業を継続するという選択肢もあります。

課税事業者になる場合

インボイス制度の導入をきっかけに、免税事業者から課税事業者になろうと考える一人親方もいるでしょう。

課税事業者になったら、どのような状況を考慮すべきかを説明します。

一般社団法人一人親方労災保険組合 代表理事

企業から仕事を受注している一人親方の場合は、基本的に「課税事業者」を選択するケースが多いと考えられます。理由としては、取引先が比較的大きな企業である場合、消費税の「課税事業者」である可能性が高いためです。

課税事業者は、免税事業者へ仕事を発注した場合、納める消費税が増えることになります。そのため、2023年10月1日以降は、「課税事業者に限定して仕事を発注」したり、「免税事業者に対して値下げを要求」することが想定されます。これらのリスクを考慮した場合、主な取引先が課税事業者である場合は、一人親方も課税事業者を選択することが賢明であるといえるでしょう。

また稀なケースではありますが、取引期間が長く、関係性が強固である場合は、免税事業者のままで継続して取引してもらうケースもあるようです。いずれにしても、なるべく早い段階で今後の方向性を話し合っておくことが必要でしょう。

やはり利益が減る可能性があることを考慮する

課税事業者になっても、利益が減る可能性はあります。なぜなら、今まで免除されていた消費税の支払いが発生するためです。消費税分の利益は、減る可能性があることを理解しましょう。

ただし、課税事業者の一人親方はインボイスを発行できるため、取引先は今までどおり消費税分を課税仕入として処理できます。そのため、仕事が減るリスクを回避できるのはメリットです。

顧客を新規開拓する場合にも、インボイスが発行できることをアピールできるでしょう。

「適格請求書発行事業者の登録申請手続」をする

一人親方が課税事業者になったら、「適格請求書発行事業者の登録申請手続」をしなくてはなりません。手続きは以下の流れでおこないます。

- 所轄の税務署に、「適格請求書発行事業者の登録申請書」を提出する。

- 税務署による審査終了後、登録された名簿が公表される(インターネット上で確認可能)。

- 税務署から登録番号が通知される。

申請書類の提出方法は、税務署へ持参するか、郵送も可能です。

なお、2023年10月1日からインボイスを発行するためには、原則として2021年10月1日~2023年3月31日の間に、登録申請を済ませておく必要があります。

簡易課税を選んで事務的な負担を減らす

課税事業者になるなら、簡易課税方式を選択し、事務的な負担を減らしましょう。みなし仕入率を用いた簡易的な計算で、消費税の金額を算定可能です。

前述のとおり、原則課税方式によって求めた消費税額より少なくなる場合もあります。

また、2023年はインボイス制度導入の初年度ということで、簡易課税制度の届出の特例が適用されるのもメリットです。

原則、簡易課税の適用を受けるためには、その前年中に所定の届出をしなければなりません。しかし、2023年は特例により、2023年になってから手続きをしても適用を受けられます。

納税予定金額を管理する

今まで免税事業者だった場合は、新たに消費税の支払いが発生することになります。課税事業者になったら、年間の消費税額の概算を考慮しておくことが大切です。

消費税は所得税と同様、予定納税がない限りは年1回まとめて支払います。納税時に資金が足りなくならないよう、特に確定申告の時期の資金繰りには余裕を持っておきましょう。

一人親方の場合、ひとつの口座であらゆる入出金をおこなっていると、納税金額の管理が難しくなる場合があります。納税専用の口座を開設し、納税予定金額を分けて管理するのがおすすめです。

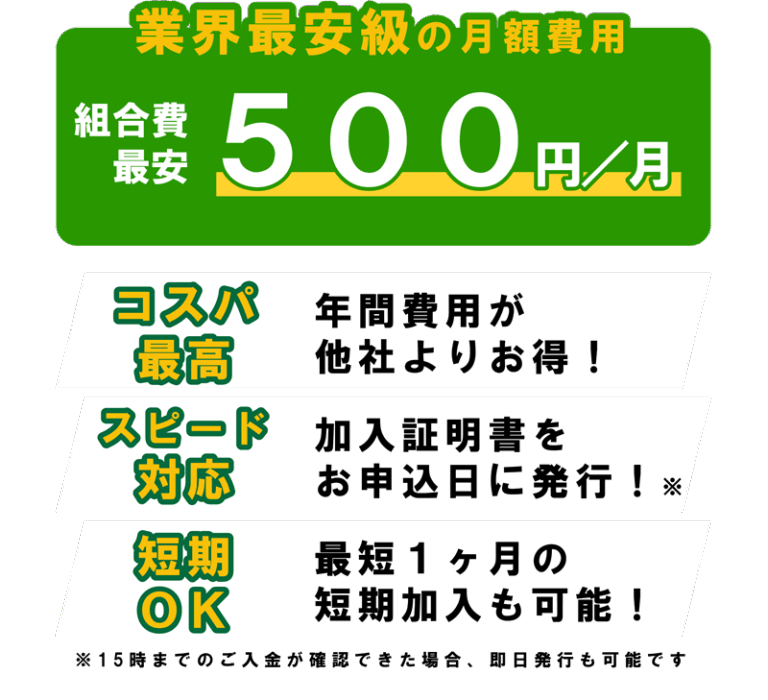

少しでも早く・安く保険加入したい方へ

当社(一人親方労災保険組合)の特徴は、お急ぎの方でも安心してご加入いただけるという点。より具体的には、以下の強みがあります。

- 組合費が業界最安値の500円

- 加入証明書を最短即日発行

- 最短でお申込みの翌日から加入OK

もちろんサービス内容自体も、国が用意している制度なので安心。お申込み手続きも、以下フォームから約3分で完了します。

労災保険選びにお悩みの方は、ぜひ当社にご相談くださいませ。

インボイス制度|課税事業者の一人親方はどうすべき?

すでに課税事業者である一人親方もいるでしょう。インボイス制度への準備として、何をすべきか詳しく説明します。

請求書・領収書の書式を見直す

インボイス制度の導入にともない、請求書や領収書の書式を変えなくてはなりません。

これまでの請求書・領収書は、下記項目を満たしていることが必要でした。

- 請求書や領収書発行者の氏名または名称

- 取引年月日

- 取引内容

- 取引金額

- 交付を受ける者の氏名または名称

インボイス制度下においては、上記に加え、下記の項目も満たすことが不可欠です。

- インボイス発行者の氏名または名称と登録番号

- 取引内容のうち軽減税率の対象品目をわかるようにしたもの

- 税率ごとに区分して合計した対価の額もしくは適用税率(8%・10%)

- 税率ごとに区分した消費税額等(8%・10%)

請求書・領収書とも、インボイス制度の記載条件を満たせるよう、書式変更の準備をしてください。

経理システムを見直す

経理システムを見直すことも検討してみましょう。

昨今の会計ソフトには、請求書の作成と連動しているものが多くあります。インボイス制度の要件を満たした適格請求書の発行がスムーズにおこなえるだけでなく、今後の法改正にも自動で対応してくれるかもしれません。

特にクラウド型の会計システムは急成長しているサービスで、機能拡充が早いため、インボイス制度にも対応しやすいでしょう。ソフト型のものと比べて価格が良心的なので、経費削減にもつながります。

インボイス制度をきっかけに、新しい経理システムを取り入れるのも方法です。

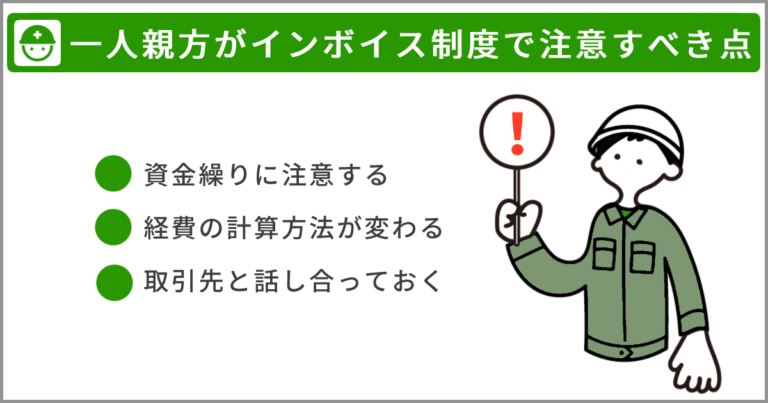

一人親方がインボイス制度で注意すべき点

インボイス制度の導入を迎えるにあたり、免税事業者でも課税事業者でも、事業主である一人親方なら注意すべき点があります。

具体的に3つの注意点を挙げて解説しますので、ぜひ参考にしてみてください。

資金繰りに注意する

免税事業者・課税事業者問わず、インボイス制度導入後は資金の出入りが変化することに注意しましょう。

前述のとおり、免税事業者の一人親方は仕事が減るリスクがあります。

一方、課税事業者になる場合は、新たに発生する消費税を納めなくてはなりません。資金を準備し、納税に備えることが必要です。

今までどおりの資金繰りでは難しくなる可能性もあるため、お金の流れをしっかりと予測し、管理してください。

経費の計算方法が変わる

インボイス制度の導入後は、適格請求書発行事業者の登録番号がない請求書・領収書については、仕入税額控除が認められません。取引先への請求書だけでなく、資材や工具などの仕入れの領収書についても、登録番号の記載が義務付けられています。

請求書・領収書に登録番号が記載されていないと、経費として計上できません。請求書・領収書の受領時には注意が必要です。

また、今までは消費税額の端数計算を買った商品ごとにおこなっていました。しかし、インボイス制度の導入後は、適格請求書ごとに消費税の端数計算をおこなうことになります。

細かい部分でルール改正があるため、経費を使うときや、仕訳入力をするときには注意してください。

少しでも早く・安く保険加入したい方へ

当社(一人親方労災保険組合)の特徴は、お急ぎの方でも安心してご加入いただけるという点。より具体的には、以下の強みがあります。

- 組合費が業界最安値の500円

- 加入証明書を最短即日発行

- 最短でお申込みの翌日から加入OK

もちろんサービス内容自体も、国が用意している制度なので安心。お申込み手続きも、以下フォームから約3分で完了します。

労災保険選びにお悩みの方は、ぜひ当社にご相談くださいませ。

取引先と話し合っておく

免税事業者の場合、インボイス制度が導入される前に取引先と話し合っておくと、後々のトラブルを回避できるでしょう。

たとえば、取引先から「仕入税額控除ができないと困る」「適格請求書の条件を満たしていない」などの指摘があることも予想されます。事前に取引先の合意を得ていないと、最悪の場合、取引を停止させられるかもしれません。

免税事業者の一人親方でも、真摯な対応をすることで、取引が継続される可能性が高まります。取引先の意向を汲んで、どのような対応をすべきか、今のうちから準備をしておくことが肝心です。

一人親方の仕事に消費税の理解は欠かせない

消費税にはさまざまなルールがあります。たとえば、納付方法には原則課税方式と簡易課税方式があるなどです。経理処理が簡単な簡易課税方式を取り入れるためには、所定の手続きをしなくてはなりません。

また、インボイス制度が導入されるにあたり、一人親方も免税事業者のままでいるか、課税事業者になるか、検討する必要があります。現在、課税事業者の一人親方も、請求書・領収書の書式を見直すなどの準備が不可欠です。

まずは消費税の基本を知り、事業主として会計への理解を深めましょう。インボイス制度に移行しても、見込まれる変化に柔軟に対応できるようにしてください。

少しでも早く・安く保険加入したい方へ

当社(一人親方労災保険組合)の特徴は、お急ぎの方でも安心してご加入いただけるという点。より具体的には、以下の強みがあります。

- 組合費が業界最安値の500円

- 加入証明書を最短即日発行

- 最短でお申込みの翌日から加入OK

もちろんサービス内容自体も、国が用意している制度なので安心。お申込み手続きも、以下フォームから約3分で完了します。

労災保険選びにお悩みの方は、ぜひ当社にご相談くださいませ。

監修者からメッセージ

一人親方労災保険組合顧問覺正 寛治かくしょう かんじ

一人親方に安心安全を提供したい

静岡大学法経学科を修業後、1977年4月に労働省(現厚生労働省)入省。2002年に同省大臣官房地方課課長補佐(人事担当)、2004年に同省労働金庫業務室長を歴任し、2007年に同省鹿児島労働局長。退官後、公益財団法人国際人材育成機構の常務理事、中央労働金庫の審議役を経て、2017年4月に現職。

厚生労働省では「地下鉄サリン事件」「阪神淡路大震災」「単身赴任者の通勤災害」の労災認定や「過労死認定基準」の策定などを担当し、労災保険制度に明るい。一人親方労災保険組合顧問としては、一人親方が安心安全に働けるよう、これまで培った労災関係業務や安全衛生業務の経験を生かして労災保険特別加入制度の普及や災害防止活動に取り組んでいる。

一人親方労災保険組合の労災保険特別加入手続き対象地域

| 北海道 | 北海道、青森 |

|---|---|

| 東北 | 宮城、岩手、秋田、山形、福島 |

| 関東 | 東京、神奈川、千葉、埼玉、群馬、茨城、栃木、静岡、山梨 |

| 中部 | 長野、新潟、富山、岐阜、愛知 |

| 北陸 | 石川、福井 |

| 関西 | 大阪、兵庫、京都、奈良、和歌山、滋賀、三重、鳥取、岡山 |

| 中国 | 広島、山口、島根 |

| 四国 | 愛媛、徳島、香川、高知 |

| 九州 | 福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 |

| 沖縄 | 沖縄 |

簡易課税方式の主なメリットは、「手続きが簡単であること」と、「節税できるケースがあること」の2点です。

ただし、いくら手続きが簡単であっても、簡易課税方式を導入することで納める税金が多くなるのであれば、原則課税方式を選択する一人親方もいることでしょう。そのため、どのような場合に原則課税方式を選択するべきかをおさえておく必要があります。

結論から言うと、建設業の場合は、「課税仕入高が課税売上高に対して70%を大きく超える場合は、原則課税方式を検討する」のをおすすめします。

たとえば、外注先を多く抱える場合は、「業務委託料」などの課税仕入高の割合が増える傾向にあります。そのような場合は、簡易課税方式を選択すると、原則課税方式と比較して納める税金が多くなるケースがあります。

どちらが有利になるかは、過去の会計実績を使ってシミュレーションすると良いでしょう。その結果、原則課税を検討することになった場合には、「少なくなった税金」と「申告の負担の大きさ」を考慮することが大切です。多少、納める税金が多くなっても、申告の負担が少ない方(簡易課税方式)を選ぶ方も多いので、ご自身の価値観に照らして慎重に判断すると良いでしょう。

また、一度簡易課税方式を選択すると、「原則として2年間は簡易課税で申告・納税する」ことになりますので注意してください。