一人親方の税金対策を解説! 節税ポイントや経費・税金の種類とは?

更新日 / 2026.1.07

一般社団法人一人親方労災保険組合 代表理事

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

確定申告をしていると、気になるのが納税額です。少しでも支払う税金を抑えられないか、悩む一人親方もいるのではないでしょうか。

とはいえ、所得隠しなどの違法な行為は避けなくてはいけません。正しく申告しながらも、一人親方ができる効果的な税金対策はあります。まずは税金についての知識を身につけることが大切です。

そこで今回は、節税ポイントを述べたうえで、具体的な税金対策を7つ挙げて解説します。節税のために何を経費とできるのか、控除にはどのようなものがあるのかも説明しますので、ぜひ参考にしてみてください。

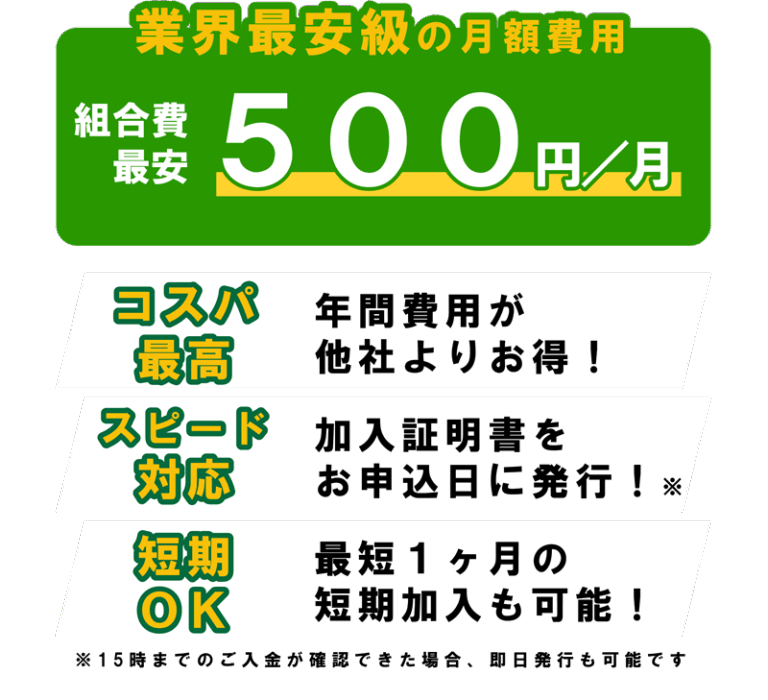

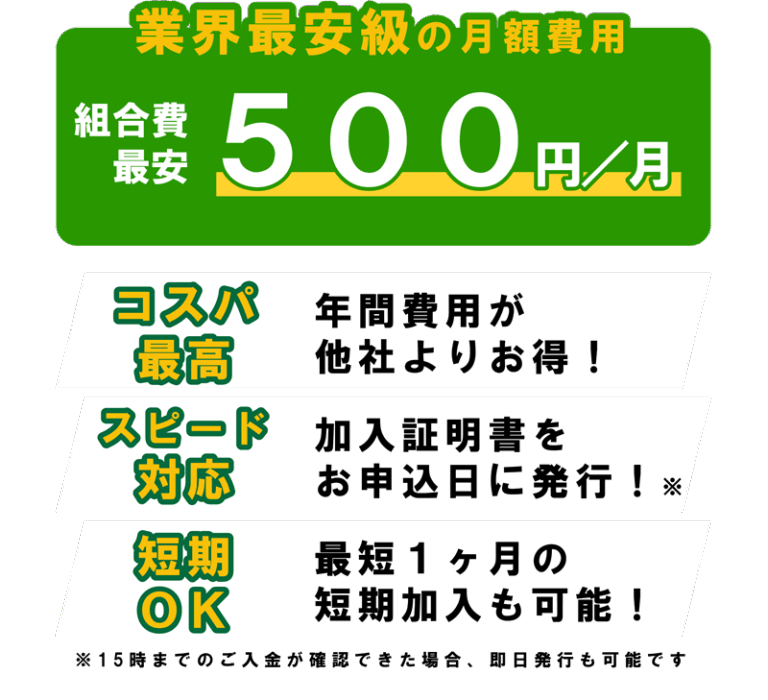

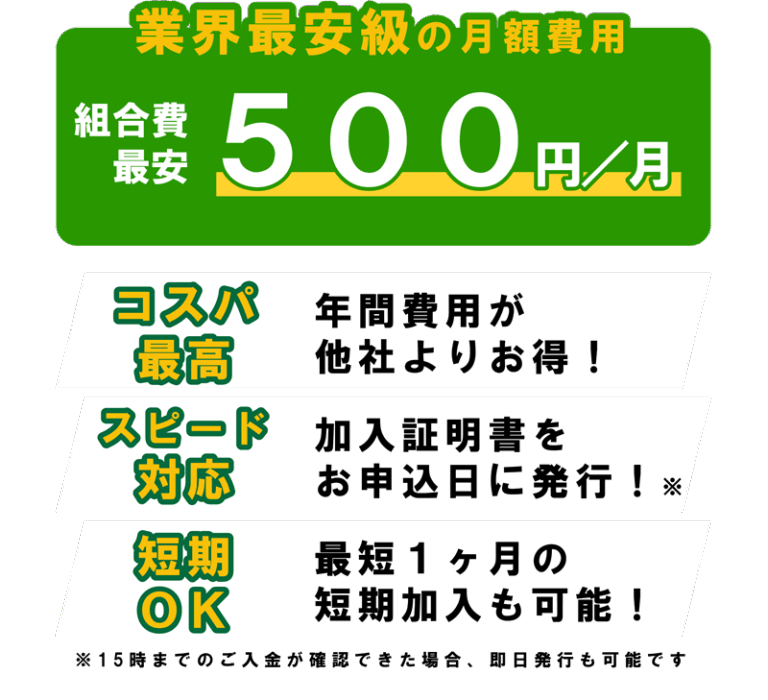

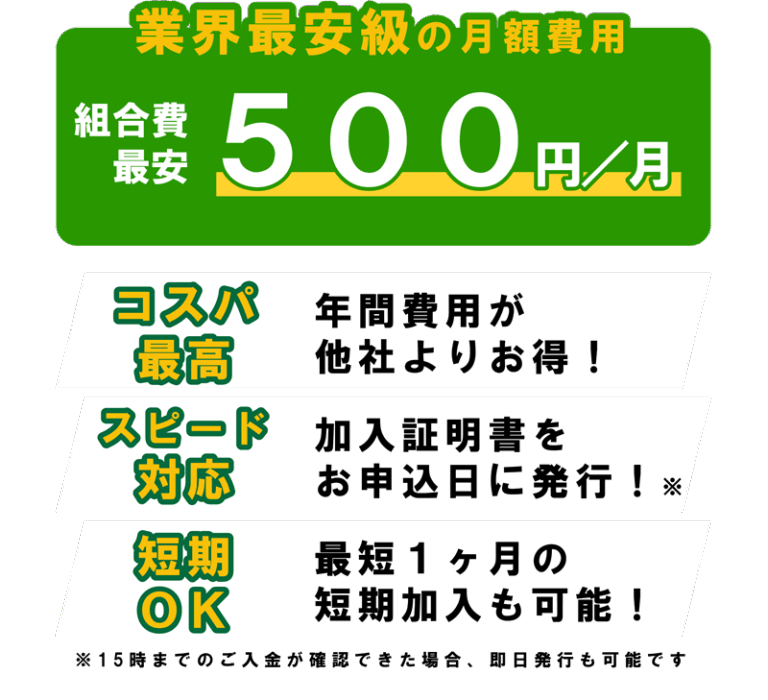

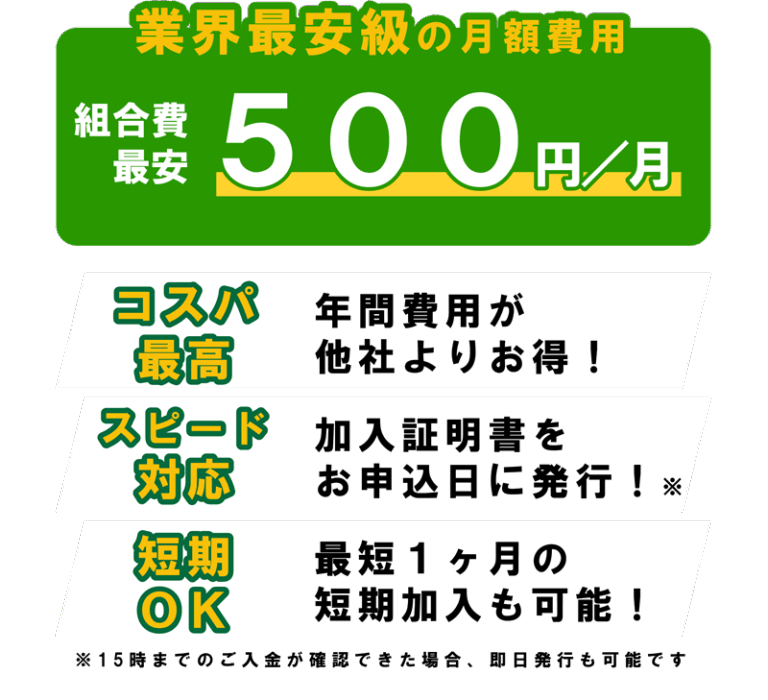

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」の労災保険です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

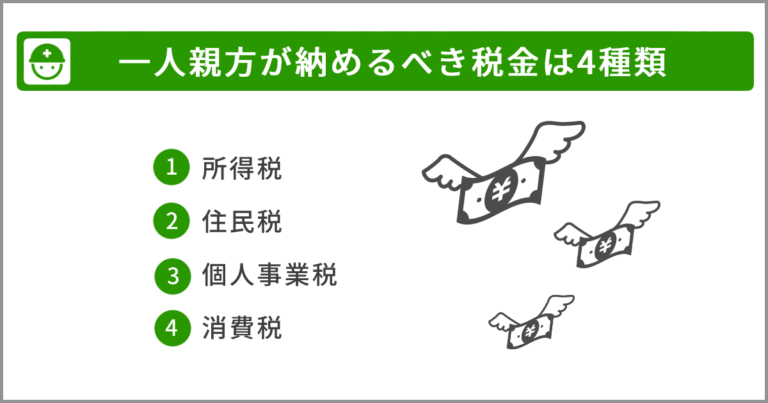

一人親方が納めるべき税金は4種類

一人親方は一般的な個人事業主と同じ種類の税金を納めます。一人親方が納めるべき4種類の税金を解説しましょう。

①所得税

一人親方が納付する税金として、まずは所得税が挙げられます。所得税とは、収入から費用を差し引いた金額(所得)に対して課される税金のことです。

会社員など、勤め先から給料をもらっている人(給与所得者)でも、所得税は天引きという形で支払います。一人親方の場合は、自分で確定申告をおこない、支払うべき金額を算出しなくてはいけません。

所得税の税率は課税される所得金額に応じて決まります。詳細は後述しますが、所得金額が増えるほど、所得税も大きくなることは覚えておきましょう。

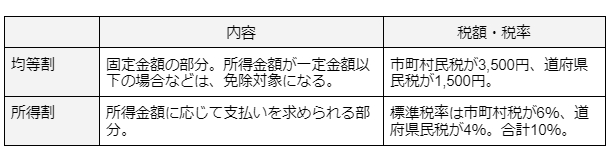

②住民税

住民税も一人親方が支払う税金のひとつです。公的なサービスの費用をまかなうために支払う税金で、都道府県や市区町村など、住所がある場所に対して支払います。

住民税の金額は均等割と所得割の2つを合計し、決定される仕組みです。以下の表を参考にしてみてください。

③個人事業税

個人事業税も、一人親方が考慮しなくてはいけない税金として挙げられます。個人事業税とは、個人事業主が負担する税金のひとつです。都道府県に対して納付する税金で、行政サービスの費用の一部を負担する性質があります。

支払いの義務があるのは、法律で定められた70業種の事業を営む事業主のみです。一人親方かつ請負業に該当する場合は、税率5%で個人事業税が課せられます。

ただし、勤務実態が建設会社など別の事業主に雇用されているのに近い状態だと、状況によっては請負業と判断されず、税率が変わる可能性があるので注意しましょう。

④消費税

一人親方の中には、消費税を納めなくてはいけない人がいます。消費税とは、商品の販売やサービスの提供などの取引に対して課税される税のことです。一人親方が取引先から受け取る売上には、消費税が上乗せされています。

しかし、上乗せされている分は自分の売上ではなく、本来は取引先が国に納めるべき消費税を預かっているにすぎません。

そのため、一人親方でも課税売上高が1,000万円を超えていて、消費税を納める義務がある場合は、課税事業者として取引先の代わりに国に納めることになります。

一方、課税売上高が1,000万円以下なら免税事業者となり、消費税を納付する必要はありません。消費税分は益税として、合法的に利益にできます。

一人親方の節税ポイントとは?

税金対策の大前提として、所得を少なくすることが節税につながります。節税のためには、以下のポイントを理解しておきましょう。

- 納税額は所得によって変わる

- 「売上-経費」が所得となる

- 所得から引ける控除も見逃せない

上記のポイントについて詳しく解説します。

納税額は所得によって変わる

まず知っておきたいのは、「納税額は所得によって変わる」という点です。

そもそも税率と控除額は、所得金額から算出されます。所得金額が高くなるほど税率は上がり、控除額が増える仕組みです。所得税率は最高45%、控除額は最高4,796,000円にもなります。

節税のためには、所得金額によって納税額が変わるという税金の基本は覚えておきましょう。

「売上-経費」が所得となる

所得とは、売上から経費を差し引いた部分です。一人親方の場合は、「総収入金額-必要経費」が事業所得の金額になります。

つまり、必要経費が増えるほど、所得金額を抑えられるということです。節税ポイントとして覚えておいてください。

所得から引ける控除も見逃せない

所得税を計算する際は、所得控除と税額控除も考慮します。

- 所得控除:所得から差し引ける項目のこと

- 税額控除:所得と控除額から求めた所得税額から、さらに差し引ける項目のこと

具体的には後述しますが、所得控除は15種類もあります。多くの控除を所得から引けば、所得金額を減らせて、結果的に納税額を抑えられるということです。また、税額控除は所得税額から直接差し引けるため、節税効果が高くなります。

さまざまな控除を知っておくと、税金対策に役立つでしょう。

一般社団法人一人親方労災保険組合 代表理事

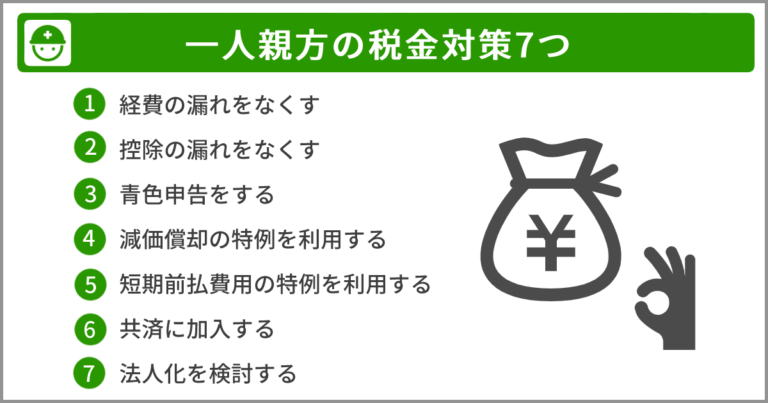

一人親方の税金対策7つ

会計のプロではない一人親方でも、取り入れやすい税金対策はあります。合法的な範囲で節税できれば、それに越したことはありません。

税金対策として具体的に何をすれば良いのか、7つ挙げて解説します。

①経費の漏れをなくす

経費を漏れなく計上することも税金対策です。所得から引ける金額が増え、結果的に所得税や住民税が少なくなります。一人親方の支払いの中には、経費として計上できるものが多々あるはずです。

一度、日々の支払いをしっかりチェックしてみましょう。もしかしたら経費として計上できるものがあるかもしれません。

経費にできるものについては後述しますが、もちろんプライベートでの支払いについては経費計上できないので注意してください。

②控除の漏れをなくす

前述のとおり、所得税の計算の際に所得控除と税額控除を入れると、節税につながります。所得控除により所得の額が目減りし、所得税の額も少なくなるのです。加えて、税額控除も差し引くことで所得税額がさらに減らせます。

税金対策として、自分が受けられる控除はすべて計上しましょう。後述する控除の種類をぜひ参考にしてみてください。

③青色申告をする

一人親方は、青色申告をおこなうと65万円の所得控除が受けられるため、節税になります。ただし、青色申告をするためには、以下の条件を満たさなくてはいけません。

- 開業日から2か月以内、またはその年の3月15日までに、青色申告承認申請書を所轄の税務署に提出する

- 複式簿記による帳簿付けをおこなう

- 確定申告時に貸借対照表と損益計算書を提出する

- e-Taxによる電子申告、あるいは電子帳簿保存をおこなう

青色申告は難しそうに思えるかもしれませんが、会計ソフトを使えば案外簡単なのでチャレンジしてみましょう。

④減価償却の特例を利用する

税金対策のひとつとして、減価償却の特例を利用するのも方法です。

一人親方を含めた個人事業主は、少額減価償却資産の特例を利用できます。30万円未満の減価償却資産を取得した場合に、1年間で300万円を限度として、全額損金に算入できる=経費として計上できるという制度です。

たとえば、仕事用にパソコンを購入した場合、本来は毎年減価償却をおこなわなくてはいけません。しかし、購入価格が30万円未満だった場合は、減価償却をおこなわず、一括して購入した年の経費として計上できます。

⑤短期前払費用の特例を利用する

短期前払費用の特例も、税金対策になります。

この特例を利用すると、支払日から1年以内に提供される商品・サービスについて、支払った時点で全額を経費に計上することが可能です。たとえば、「毎年12月に向こう1年間の事務所の家賃を支払っている」場合などが挙げられます。

本来なら、費用を前払いしたとしても、実際に経費として計上できるのは役務の提供を受けた時点です。あくまで例外的な決まりと考えましょう。

なお、「利益が多くなりそうだから、1年分だけ家賃を前払いする」といったイレギュラーな処理は、税務調査で否認される可能性があります。

⑥共済に加入する

税金対策として、共済への加入も検討してみてください。

共済とは、加入者があらかじめ一定の掛金を拠出し、さまざまなリスクに備える制度です。一人親方の場合、共済に支払う掛金を経費として計上できるので、結果として節税につながります。

どのような共済があるのか、具体的に見ていきましょう。

小規模企業共済

一人親方を含めた個人事業主や、中小企業の役員、経営者などが利用できる制度です。事業を廃止したり、会社を退職したりする際に、積み立てた掛金に応じて給付金を受け取れます。

掛金は月1,000円から最大で70,000円までの範囲で、500円単位で自由に設定可能です。また、掛金は経営状況に応じて増額・減額することもできます。

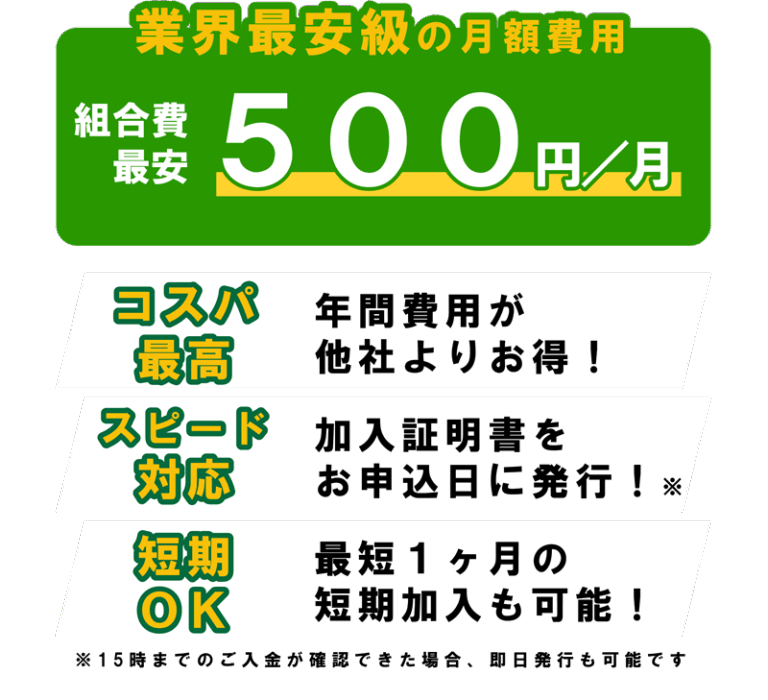

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

経営セーフティ共済

取引先の倒産による、連鎖倒産を防ぐための制度です。

一人親方の場合、取引先が倒産して売掛金が回収できなくなると、重大なダメージになります。たとえば、支払いに回す資金として売掛金を当て込んでいた場合、自分まで経営難に陥りかねません。

経営セーフティ共済に加入し、毎月掛金を積み立てておけば、取引先が倒産した場合に共済金の借入れが受けられます。掛金は5,000円から20万円まで5,000円単位で自由に設定可能です。

⑦法人化を検討する

事業がある程度軌道に乗ってきた場合、いっそ法人化するのも節税に役立ちます。法人化とは、株式会社や合同会社を設立することです。一定以上の所得を見込めるときには、個人事業主でいるよりも、所得税を節税できます。

加えて、法人化には以下のメリットもあります。

- 家族に給与を支給できる

- 退職金制度を設けて引退に備えられる

- 出張手当を経費にできる

- 最長で9年赤字を繰り越せる

ただし、法人化すると設立費用や社会保険料がかかるなど、一定のデメリットもある点に注意しましょう。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

一人親方がもっとも取り組みやすく、効果が出やすい税制対策の一つとして「小規模事業共済」が挙げられます。

小規模企業共済とは、一人親方などの個人事業主が加入できる「積立型の退職金制度」です。毎月1,000円から7万円までの範囲内で、自由に決めた額の掛け金を支払います。この掛け金は「全額」を「小規模企業共済等掛金控除」として所得から控除することができます。

たとえば、課税される所得金額が400万円の場合、毎月の掛金を1万円とすると所得税と住民税を合わせて約36,000円の節税が可能です。同様の課税所得で、月々の掛け金を7万円とすると、節税額は約24万円にもなります。

さらに給付金を受け取る場合、一括であれば「退職所得」に、分割であれば「公的年金等の雑所得」扱いとなるため、税制上のメリットが大きいといえます。そのため、小規模事業共済に加入していない一人親方は、是非加入を検討することをおすすめします。

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

一人親方が経費で落とせるもの

一人親方の出費の中で、経費で落とせるものはたくさんあります。経費に該当する出費があれば、適切に経理処理をするとともに、領収書や利用明細を保管してください。確定申告のときに所得から経費を差し引くことで、節税につながります。

具体的に一人親方はどのようなものを経費で落とせるのか、見てみましょう。

地代家賃

事務所の家賃や、業務用に借りている駐車場の料金などは、地代家賃として経費に計上できます。

なお、自宅が賃貸で、一部を事務所にしている場合、家賃の全額は経費になりません。仕事用に使用している床面積から按分した家賃のみ、経費で落とせます。

接待交際費

仕事上、取引先との交際に関わる費用は、接待交際費として経費への計上が可能です。たとえば、以下の費用が挙げられます。

- 取引先へのお中元・お歳暮

- 取引先との食事代

- 取引先とのゴルフのプレー代

- 取引先の葬儀に出席した際の香典

- 取引先の結婚式に出席した際のご祝儀 など

会議費

業務の打ち合わせで発生する費用のことです。具体的には以下の費用が含まれます。

- 商談のために借りたレンタルスペース代

- カフェで打ち合わせをしたときのお茶代

- ランチミーティングの際の弁当代 など

消耗品費

1個10万円未満のもの、または使用できる期間が1年以内のものの購入費は、消耗品費として経費計上できます。仕事で使う備品の中でも比較的安価なものや、短期間で使い切るものは、消耗品費にあてられる可能性大です。

一人親方なら、以下の仕入代金が消耗品費として認められます。

- ドライバー・スパナ・のこぎり・カンナなどの工具

- 塗料・特殊なボンド など

車両費

仕事で使っている車を維持するための費用が、車両費です。具体的には以下のものが該当します。

- ガソリン代

- 車検費用

- 強制保険・任意保険の保険料

- オイル代

- 自動車税

- 修繕費 など

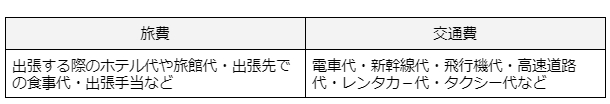

旅費交通費

旅費と交通費を合わせたものを指します。両者の違いは以下の通りです。

通信費

業務上使用する通信手段に関する料金です。具体例としては以下のものが含まれます。

- 固定電話代

- 仕事用の携帯電話代

- 切手・レターパック代 など

なお、携帯電話が仕事とプライベート兼用のときは、毎月の使用料を按分して計上しましょう。

水道光熱費

業務上使用する水道代・ガス代・電気代などのことです。

自宅の一部を事務所として使用している場合は、自宅の床面積に対する事務所スペースの面積の比率を用いて、水道代・ガス代・電気代の一部を計上します。

支払手数料

業務のために支払った手数料がある場合も、経費として計上できます。支払手数料に該当するものを挙げてみましょう。

- 銀行の振込手数料

- 代引手数料

- 各種証明書の発行手数料

- 仲介料

- 事務手数料

- 登録手数料

- 解約手数料 など

上記のうち、仲介料とは賃貸物件などを借りる際に不動産会社に支払う手数料を指します。また、事務手数料・登録手数料・解約手数料は、たとえば携帯電話などの契約・解約に伴って支払う手数料のことです。

広告費

商品・サービスを販売するために、広告や宣伝にかけた費用のことです。具体的には以下のものが含まれます。

- チラシの印刷費

- ポータルサイトへの掲載料

- Webサイトの作成料

- レンタルサーバ代 など

事務用品費

仕事を進めるうえで利用する文房具代を指します。たとえば、以下のようなものの購入費です。

- ボールペン

- 封筒

- コピー用紙

- 領収証・請求書の用紙

- 印鑑

- 朱肉

- バインダー

- ファイル など

諸会費

自治会など、さまざまな団体に支払う会費は、諸会費にあてられます。一人親方なら、一人親方労災保険の組合に支払う組合費などが代表的なものです。

また、同業者団体などに加盟していて、会費を支払った実態があれば、経費として計上できる可能性があります。わからない場合は一度税務署に確認してみましょう。

雑費

仕事を進めるために支払った費用で、他の科目に当てはまらないものは雑費として処理します。

ただし、「よくわからないから雑費」と処理してしまうと、税務調査で指摘されるおそれがあるので、濫用しないようにしましょう。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

税務調査で「雑費」が指摘されるのは、「雑費」勘定が他の勘定と比較して突出して数字が大きい場合がほとんどです。そして雑費勘定が大きくなる理由としては、何の勘定科目を使用したら良いかわからないため「とりあえず雑費で処理する」というものが多いです。

たとえば、文房具や印刷代を雑費で処理しているケースが散見されます。これらは通常「消耗品費」勘定等で処理されます。またタクシー代や駐車場代を雑費にしている方もいますが、これらは「旅費交通費」勘定等で処理します。このように日常的に発生する経費を雑費勘定で処理してしまうと、年間で見た時に雑費勘定が突出して多くなり「プライベートの出費を経費として処理しているのでは?」と思われて税務調査の対象になりやすくなります。これを防ぐためには適切な勘定科目で処理するように注意しましょう。

雑費として処理するものとして代表的なものは「キャンセル時にかかる少額の手数料」や「不定期におこなわれる清掃代」などです。雑費に計上するポイントは「少額であること」と「頻度が低いこと」なので、金額が大きい場合や定期的に発生する費用であれば別の勘定科目で処理しましょう。

損害保険料

業務で発生するトラブルに備え、第三者賠償責任保険などの損害保険に加入した場合、保険料は損害保険料の費目で計上します。

なお、一人親方労災保険の保険料は特殊で、経費として計上できません。社会保険料控除は受けられます。

租税公課

事業そのものに関連する税金や、公的な負担金を指します。ただし、同じ税金でも、一人親方が経費として処理できる可能性があるのは、以下の項目に限られるので注意しましょう。

- 事業税

- 固定資産税

- 自動車税

- 不動産取得税

- 登録免許税

- 印紙税

上記のうち、自動車税は車両費としても計上できると前述しました。租税公課と車両費のどちらに振り分けるか、決まりはありませんが、管理しやすいほうで仕分けてみてください。

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

専従者給与

家族に給与を支払っている場合、一定の条件を満たせば専従者給与として経費計上できます。条件としては、青色申告をしている一人親方と生計を一にしている親族で、継続して6か月以上従事しているなどです。

家族への支払いは曖昧になりやすい部分なので、条件を満たさないと経費にできません。また、「青色事業専従者給与に関する届出書」を税務署に届け出る必要があります。

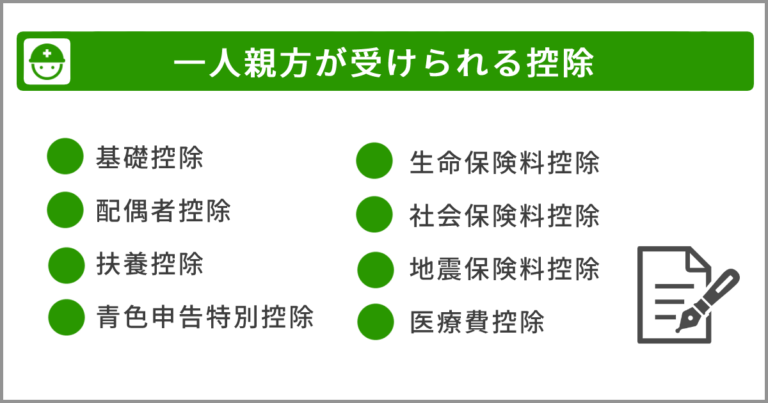

一人親方が受けられる控除

税金対策のためには、自分が受けられる控除が何かを知り、漏れなく申告することが大切です。さまざまなものを控除の対象にできれば、かなりの節税が見込めるでしょう。

一人親方が受けられる控除にはどのようなものがあるのか、主なものを解説します。

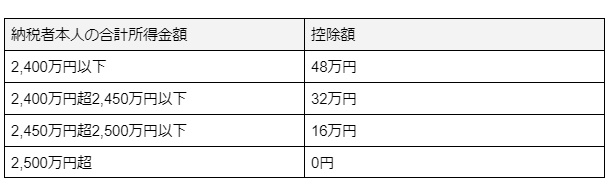

基礎控除

合計所得金額が一定額以下であれば、多くの人が無条件に適用を受けられる控除の一種です。実際に差し引ける=控除できる額は、納税する本人の合計所得金額によって以下のように決まります。

たとえば、所得が2,400万円以下なら、一律48万円が控除できます。所得が増えるほど控除額は減り、2,500万円以上の高所得者には適用されません。

出典:国税庁「No.1199 基礎控除」

配偶者控除

夫婦の一方が専業主婦・主夫であるなど収入がない、または少ない配偶者がいる場合に認められる控除です。

以下の4つの条件を満たす配偶者がいれば、納税者本人の所得金額と配偶者の年齢に応じて、最大48万円の控除が受けられます。

- 法律婚をしている配偶者である(事実婚の場合は対象外)

- 納税者と生計を一にしている

- 年間の合計所得金が48万円以下(目安は年収103万円以下)

- 青色申告の事業専従者であり、白色申告の事業専従者ではない

上記のうち、事業専従者とは、個人事業主である一人親方の事業を手伝っている家族のことです。つまり、青色申告をしている一人親方の配偶者で、所得が低い場合に控除対象となる可能性があります。

扶養控除

扶養している親族がいる場合に認められる控除です。

具体的には、毎年12月31日の時点で以下の条件を満たす親族がいれば、最大63万円の控除を受けられます。

- 納税者と生計を一にしている

- 年間の合計所得金が48万円以下(目安は年収103万円以下)

- 青色申告の事業専従者であり、白色申告の事業専従者ではない

- 16歳以上

- 他の扶養親族や、控除対象の配偶者ではない

なお、親族とは6親等内の血族および3親等内の姻族のことです。また、里子や、市町村長から養護を委託された老人がいる場合も、扶養控除が受けられます。

青色申告特別控除

青色申告をおこなうことで受けられる控除のことです。以下の3つの条件のうち、1~3を満たせば55万円、4も満たすと65万円の控除が受けられます。

- 不動産所得または事業所得が生じる事業を営んでいる

- 事業に関わる取引を複式簿記により記帳している

- 複式簿記に基づく貸借対照表と損益計算書を作成し、確定申告書とともに提出している

- e-Taxを使って、確定申告の期限内に貸借対照表・損益計算書・確定申告書を提出している

生命保険料控除

生命保険料や介護医療保険料、個人年金保険料を支払った場合、支払った保険料に応じて最大12万円の控除を受けられます。

なお、保険期間が5年未満の生命保険にかかる保険料など、生命保険料控除の対象にならないものもあるため、注意しましょう。

また、平成23年12月31日までに契約した保険(旧契約)と、平成24年1月1日以降に契約した保険(新保険)では、控除額の計算が異なります。

社会保険料控除

自分や配偶者、子どもなどの親族が負担すべき社会保険料を支払った場合、受けられる控除のことです。

社会保険料とは国民年金・国民健康保険、健康保険・厚生年金保険などを指します。その年に実際に支払った金額の全額を控除可能です。

なお、過去数年分の社会保険料を一度に支払った場合は、支払った年にまとめて控除を受けられます。また、翌年分の保険料を支払った場合も、前納した期間が1年以内なら、支払った年にまとめて控除してかまいません。

一人親方の労災保険は社会保険料控除の対象!

一人親方の労災保険料は経費として計上することはできせんが、社会保険料控除が受けられます。「労災保険に加入していないと現場に入れない」ということも。

まだ労災保険に加入していない人は、特別加入することをおすすめします。

「とにかく費用を抑えて加入したい」

「即日で加入証明書を発行したい」という悩みを解決するのは、業界No.1の組合員数を誇る「一人親方労災保険組合」です。

まずは資料を見て、業界一の安さや即日発行などのメリットを確かめてみてください。

地震保険料控除

自宅や事務所に地震保険をかけている場合、支払った地震保険料の額に応じて、一定金額の所得控除を受けられます。

控除される金額は5万円以下であれば支払い金額の全額、5万円を超える場合は一律5万円です。

毎年年末が近づくと、保険会社や共済組合から、支払金額や控除を受けられることを証明する書類が届きます。確定申告の際に一緒に提出しましょう。

医療費控除

支払った医療費が一定額を超える場合に受けられる控除です。自分の医療費だけでなく、生活費を出している配偶者や子ども、その他の親族の医療費も控除対象に含められます。その他の親族とは、自身や配偶者の両親・祖父母、兄弟姉妹、甥・姪などです。

なお、具体的に控除される金額は、以下の計算式で算出できます。

「実際に支払った医療費の合計額-保険金などで補てんされる金額-10万円」

医療費控除では、最高で200万円まで控除できます。また、医療費に含められるのは、病院・クリニックに支払った診療費だけでなく、そこに通うための電車・バスなど公共交通機関の交通費も対象なので、漏れなく加えましょう。

一人親方も効果的な税金対策で節税しよう

経費を漏れなく計上し、さまざまな控除を使えば、無理なく効果的に節税できます。

まずは仕事で支払った費用に関する領収書は、きちんと整理しておくことが大切です。また、青色申告は控除額が大きいため、節税したいと考えているならぜひ選択してみてください。

一人親方は本業が忙しいときは、経理処理を面倒に感じることがあるかもしれません。

しかし、事業主として税金の知識を身につけ、お金の流れを把握しておくと、効果的な税金対策をおこなえるでしょう。

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

監修者からメッセージ

一人親方労災保険組合顧問覺正 寛治かくしょう かんじ

一人親方に安心安全を提供したい

静岡大学法経学科を修業後、1977年4月に労働省(現厚生労働省)入省。2002年に同省大臣官房地方課課長補佐(人事担当)、2004年に同省労働金庫業務室長を歴任し、2007年に同省鹿児島労働局長。退官後、公益財団法人国際人材育成機構の常務理事、中央労働金庫の審議役を経て、2017年4月に現職。

厚生労働省では「地下鉄サリン事件」「阪神淡路大震災」「単身赴任者の通勤災害」の労災認定や「過労死認定基準」の策定などを担当し、労災保険制度に明るい。一人親方労災保険組合顧問としては、一人親方が安心安全に働けるよう、これまで培った労災関係業務や安全衛生業務の経験を生かして労災保険特別加入制度の普及や災害防止活動に取り組んでいる。

一人親方労災保険組合の労災保険特別加入手続き対象地域

| 北海道 | 北海道、青森 |

|---|---|

| 東北 | 宮城、岩手、秋田、山形、福島 |

| 関東 | 東京、神奈川、千葉、埼玉、群馬、茨城、栃木、静岡、山梨 |

| 中部 | 長野、新潟、富山、岐阜、愛知 |

| 北陸 | 石川、福井 |

| 関西 | 大阪、兵庫、京都、奈良、和歌山、滋賀、三重、鳥取、岡山 |

| 中国 | 広島、山口、島根 |

| 四国 | 愛媛、徳島、香川、高知 |

| 九州 | 福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 |

| 沖縄 | 沖縄 |

一人親方のなかには「ふるさと納税」を利用していない方がたくさんいます。「ふるさと納税」は所得控除の一種であり、実質2,000円の負担だけでさまざまな返礼品をもらえるというメリットがあります。この返礼品の使用用途は決められていませんので、返礼品を事業で使用しても、プライベートで使用しても問題ありません。

仮に、事業で使う備品をふるさと納税の返礼品で入手した場合、間接的にではありますが経費を削減することができます。そのため、積極的にふるさと納税を活用することをおすすめします。