一人親方の確定申告の必要書類とは? 申告の手順・ポイントも解説!

更新日 / 2026.1.07

一般社団法人一人親方労災保険組合 代表理事

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

一人親方になると、個人事業主として、自分で確定申告をおこなう必要があります。会社に所属する場合と違い、全ての申告作業を一人で行わなければなりません。

いったいどんな書類が必要で、どのように申告すればよいのか、分からずに途方に暮れている方も多いのではないでしょうか。

この記事では、一人親方が確定申告の際に必要な書類や申告手順などを具体的にまとめました。確定申告の際に困らないように、せひ参考にしてみてください。

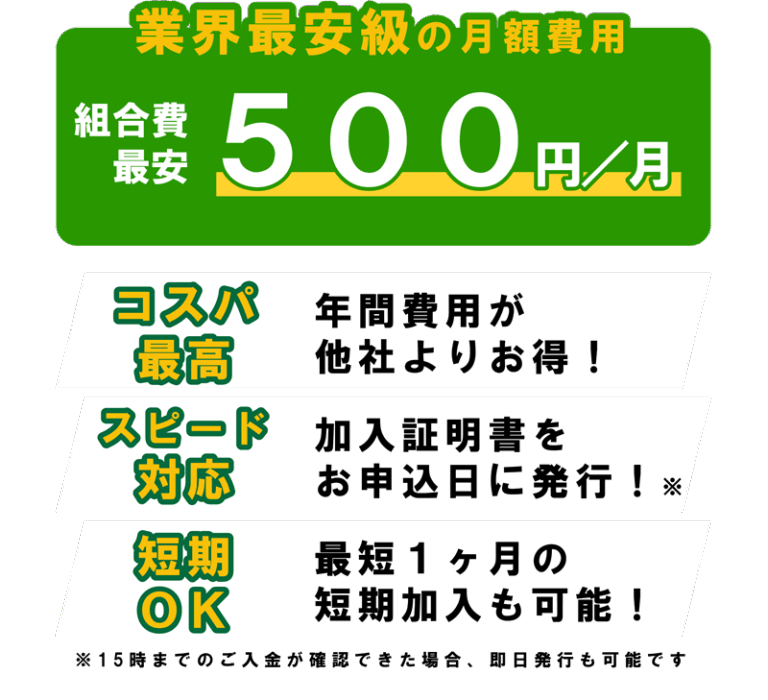

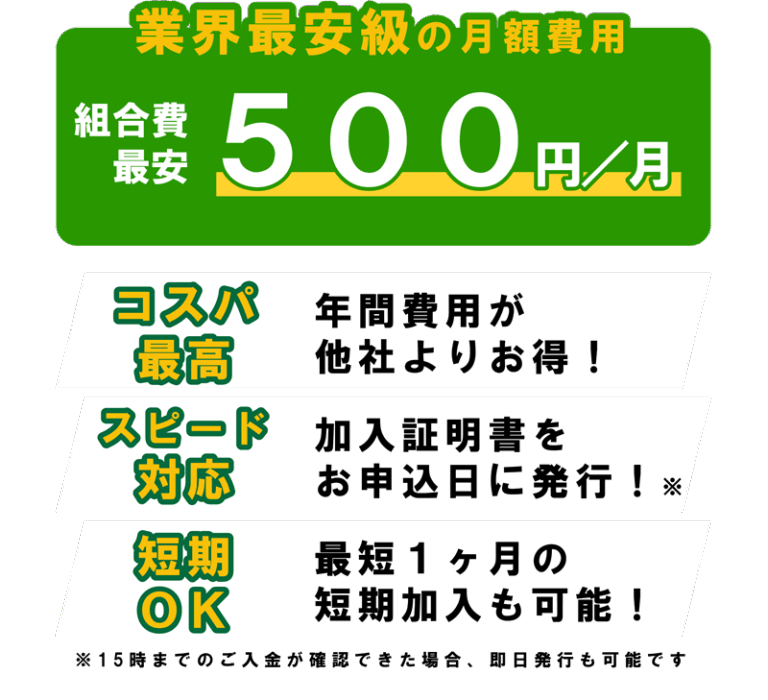

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」の労災保険です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

一人親方の確定申告には2つの方法がある

一人親方の確定申告に必要な書類を確認する前に、確定申告の2種類の方法について確認しておきましょう。確定申告の方法により、必要な書類にも違いが生じます。

①青色申告

青色申告は、事業所得・不動産所得・山林所得のうち一つ以上の所得がある個人事業主のうち、事前に青色申告承認申請書を提出している人が対象になっています。

青色申告の1番のメリットは、節税がよりできる点です。複式簿記により記帳を行うことで、65万円の特別控除をうけられ、所得から差し引くことができます。また、30万円未満の固定資産を購入した場合、購入した年に一括で経費計上ができるため、さらに節税が可能です。

②白色申告

上記青色申告の対象に当てはまらない場合や、記帳の手間・コストを度外視できるほどの所得がない場合は、白色申告を行いましょう。1度きりの仕事や小遣い稼ぎのような所得の場合は、白色申告を選ぶのがおすすめです。

白色申告は、青色申告と比べると簿記等の専門知識は必要なく、簡易なのが特徴です。しかし、節税を考えると受けられるメリットは少なくなります。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

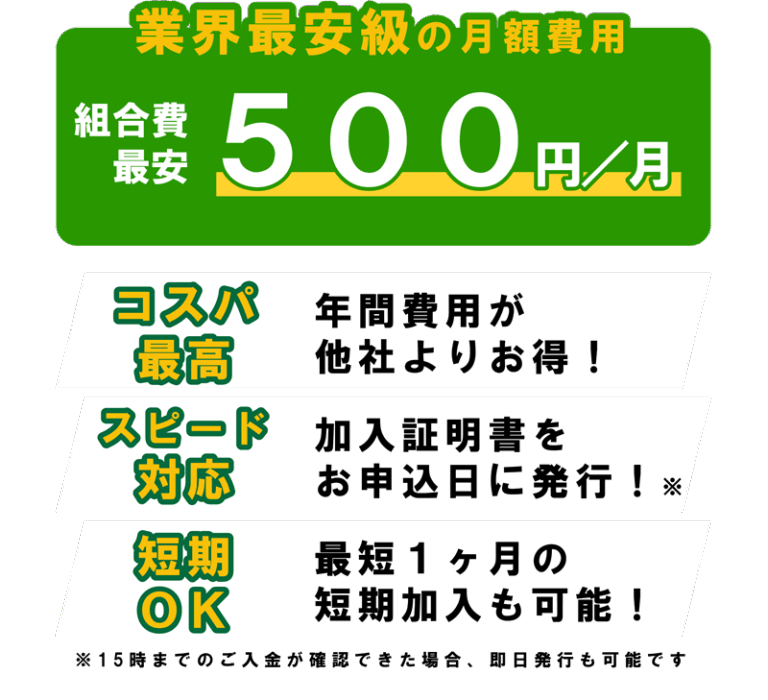

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

一人親方の青色申告の必要書類5つ

一人親方の青色申告に必要な書類は5つあります。白色申告と比べると求められる書類が多くなりますので、順に確認していきましょう。

- 確定申告書B

- 色申告決算書

- 各種控除などの添付書類

- 貸借対照表

- 損益計算書

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

経費の処理を誤ることで、上記の確定申告書類一式に間違いが生じることがあります。経費は税金の算出に直接関係するため、税金の額が変わってしまう可能性があるからです。

経費で特にミスが生じやすいのは「会議費」です。会議費とは、1人あたりの飲食代等が5,000円以下の場合で、社外の人が参加している場合に経費として処理するものです。会議費として処理する場合には、レシートや領収書を保存して、「年月日・金額・店の名称、住所・取引先名とその関係・全体の参加者の人数」を記載しなければなりません。

一人親方のなかには、確定申告の時期にまとめて記載しようとする方がいますが、何ヶ月も前のことを思い出すのは困難であり、間違いも起こりやすいです。確定申告書をミス無く作成するためには、まずは普段からレシートや領収証に必要事項をメモする習慣が大切です。

①確定申告書B

一人親方の確定申告には、青色申告、白色申告ともに確定申告書Bの提出が求められます。確定申告書Bは収入や所得金額、各自で算出した税額を記入する書類です。

確定申告書Bは、第一表から第五表までありますが、一人親方が使用するのは第一表と第二表になります。なお、第三表から第五表は、分離課税の申告や損失申告、修正申告を行う際に提出する用紙です。

国税庁のホームページから、各種様式をダウンロードできます。

②青色申告決算書

青色申告を行う場合に必要となる書類に、青色申告決算書があります。複式簿記により帳簿づけしたものを決算書のような形で記載するものです。

国税庁のホームページから、各種様式をダウンロードできます。様式には4種類ありますが、一人親方が使用するのは一般用様式です。

③各種控除などの添付書類

控除の種類は「所得控除」と「税額控除」に大別されます。控除を申請することで、納税額を抑えられるで、自分が申請できる控除がないか確認するようにしましょう。

詳しい書類については、後ほど別の章で説明します。

④貸借対照表

貸借対照表とは資産・負債の財政状態を表した資料です。

借方に「資産の部」、貸方に「負債の部」・「資本の部」と分かれており、どのようにお金を得て、どのように使用したかがわかります。

⑤損益計算書

損益計算書とは、経営成績を表すために作成する資料です。収益・費用・利益の3つで構成され、ある一定期間でどのぐらい儲かったのか、あるいは損をしたのかが把握できます。

青色申告に必要な損益計算書は、1年間(1月1日から12月31日まで)の利益を示した資料です。

一人親方の白色申告の必要書類3つ

一人親方の白色申告に必要な書類は3種類です。

- 確定申告書B

- 収支内訳書

- 各種控除などの添付書類

一般社団法人一人親方労災保険組合 代表理事

間違いが発生しやすいのは「収支内訳書」です。白色申告は家計簿のような感覚で比較的簡単に記帳できるため、手書きで対応する方が多くいます。手書きの場合、日々の取引を収支内訳書にまとめる作業が必要になりますが、このとき、取引を収支内訳書のどの勘定科目に当てはめるかで迷う方が多く、間違いが起こりやすいと言えます。

そのようなミスを防止するために、収支内訳書の勘定科目を事前に確認することが大切です。収支内訳書には「売上(収入)金額」や「旅費交通費」などの勘定科目が記載されています。勘定科目を事前に確認することで、日々の取引でどのような勘定科目を使ったら良いかわかるため、作成の際にミスが起こりにくくなります。

①確定申告書B

青色申告と同様、白色申告でも確定申告書Bの提出が求められます。

確定申告書にはAもありますが、主に会社員や年金受給者が使用する書類です。個人事業主である一人親方は、確定申告書Bを使用しましょう。

国税庁のホームページから、各種様式をダウンロードできます。

②収支内訳書

収支内訳書は、確定申告書Bに所得を記載するために売上・仕入れ・経費の内訳等をまとめ、計算する書類です。そのため、会計帳簿などに日々の取引をまとめておく必要があります。

収支内訳書には、「一般用」と「農業所得用」・「不動産所得用」の3種類がありますが、一人親方が使用するのは「一般用」です。

国税庁のホームページから、各種様式をダウンロードできます。

③各種控除などの添付書類

控除を申請することで、納税額を減額できます。個人によって申請できる内容は異なりますので、自分が当てはまる申請可能な控除がないか事前に確認するようにしましょう。

一人親方の確定申告で書類以外に必要なもの5つ

一人親方の確定申告には、提出の必要な書類以外に必要なものが5つあります。すぐに用意できるものばかりではありませんので、早くから確認し準備しておくと良いでしょう。

- マイナンバー

- 会計帳簿

- 領収書

- 金融機関の口座情報

- 保険料控除の明細書

①マイナンバー

マイナンバーを確認できる資料が必要になります。マイナンバーカードがあれば良いですが、ない場合は通知カードやマイナンバーが記載されている住民票を用意しましょう。加えて、運転免許証などマイナンバーの持ち主が証明できる身分証明証が必要です。

さらに、扶養控除・配偶者控除を申請する場合は、家族のマイナンバーを記載する必要があるので、合わせて確認しておきましょう。

一般社団法人一人親方労災保険組合 代表理事

マイナンバーカードを持っていない場合、通知カード等で確定申告をおこなうことも可能ですが、マイナンバーカードを持っている場合は税務署に行かずに確定申告を完了できたり、青色申告の場合は節税できるなど、メリットがとても大きいです。そのため、確定申告までにマイナンバーカードを取得しておく方が良いでしょう。

②会計帳簿

会計帳簿とは、日々の取引内容を記録し、資産・経営状況を表すための書類です。帳簿をもとに、確定申告で必要な書類を作成するので、正確な情報を記入し、保管することが義務付けられています。保管期間は確定申告後5年、または7年と帳簿の種類によって異なります。

青色申告では以下のような帳簿が必要で、7年間の保管が求められます。

- 仕訳帳

- 総勘定元帳

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

一方白色申告では収入・必要経費を記載した帳簿が7年、業務に関して作成したそれ以外の帳簿が5年の保管期間となります。

③領収書

確定申告の際に、領収書の提出を求められることはありません。

ですが、白色申告収支内訳書や青色申告決算書を作成する際の資料、また支払先の詳細情報の確認資料として、領収書を使用します。なので、すべての取引において保管するようにしましょう。

また、領収書は所得税法上、確定申告後7年間の保管が義務付けられています。税務調査で領収書の提出が求められることもありますので、しっかり保管しておきましょう。

④金融機関の口座情報

還付金を受け取る金融機関の口座情報を用意しておきましょう。

ネット銀行などでは還付申告に対応していない金融機関もありますので、事前に確認が必要です。ゆうちょ銀行や郵便局の窓口で還付金を受け取る方法もありますが、口座振込に比べ還付に時間がかかるため注意が必要です。

⑤保険料控除の明細書

保険料支払額の明記された明細書は、社会保険料控除を申請するために必要なので用意しましょう。

一人親方は労災保険に特別加入できますが、その労災保険料の明細書も該当します。社会保険料控除には制限がなく、支払った保険料の全額が所得控除の対象になるので、忘れず申請しましょう。

そのほかに、生命保険料控除・地震保険料控除などもあります。

一人親方の確定申告で場合によって要るもの3つ

必ず必要となる書類のほかに、状況や場合によって必要となる書類も存在するので、事前に該当しないかを確認しておきましょう。

①医療費控除の明細書

確定申告の対象となる1月1日から12月31日までの期間に支払った医療費が10万円を超える場合、医療費控除を申請すると、納めた税金の一部の返還を受けられます。

控除に該当するかを証明するため、医療費控除の明細書、医療費通知の提出が必要となりますので、該当する場合は用意しましょう。

控除額は医療費の総額によって異なりますが、限度額は200万円とされています。

②固定資産台帳

白色申告をおこなう場合は任意での作成ですが、青色申告をおこなう場合、減価償却の必要な資産があれば、固定資産台帳の作成が必要です。資産を10万円以上で購入した場合が、これに該当します。

固定資産台帳に決められた様式はありません。国税庁では、以下の6項目が正確に記録されていれば良いとしています。

- 償却方法

- 耐用年数

- 償却率

- 取得価額

- 償却額

- 未償却残高

該当する資産を持つ限り固定資産台帳の保管が必要ですが、手放した後も7年の保管が必要です。

③寄附金の受領証

ふるさと納税や公益法人・学校法人へ寄付を行った場合には、寄付金控除を申請し税額控除を受けられます。

その場合、寄附金受領証明書、法人や信託が適格である旨の証明書または認定証の写しが必要です。この資料から、確定申告書へ寄付年月日・寄付先の所在地・名称・寄付額を記載します。

また、政治献金についても、選挙管理委員会等の確認印がある「寄付金控除のための書類」があれば、寄付金控除の申請が可能です。

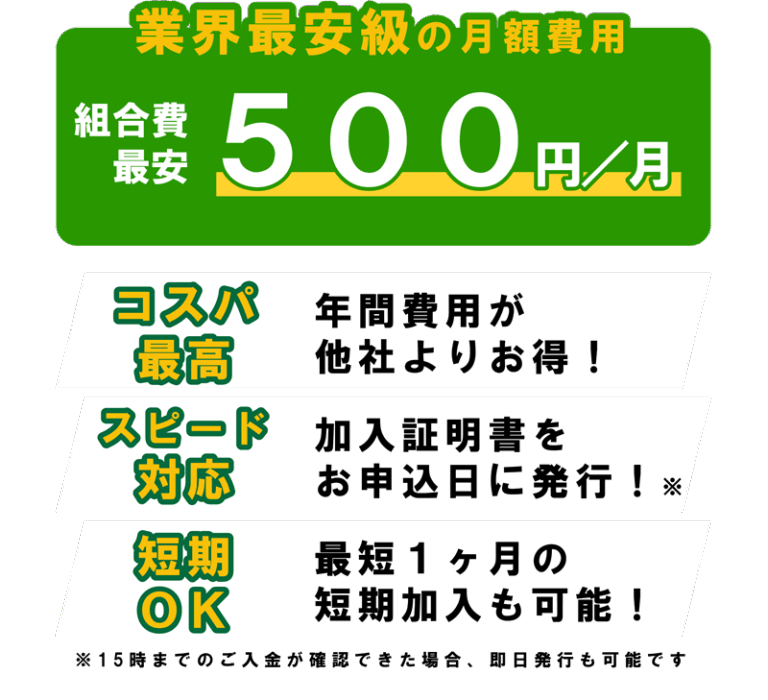

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

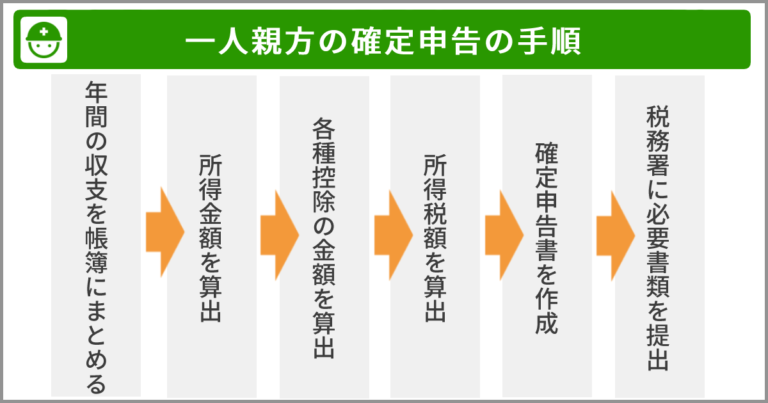

一人親方の確定申告の手順

確定申告の手順には、大きく5つのステップがあります。早くから必要な準備を知ることで、慌てることなく確定申告に備えましょう。

年間の収支を帳簿にまとめる

確定申告で正確な収入金額を報告するためには、収入や必要経費などの日々の取引を正しく帳簿にまとめる必要があります。日々の取引を帳簿にまとめることを帳簿付けといい、青色申告ではこの帳簿付けを複式簿記という方法でおこなわなければなりません。

まとめる方法には、手書きのほか、エクセルや会計ソフトを用いる方法があります。

帳簿付けに加え、その取引の際に使用した請求書や領収書などの書類はしっかり保管しておきましょう。

所得金額を算出する

所得金額は、収入から必要経費を差し引くことで計算します。

個人事業主である一人親方の場合は事業所得として計算してください。

事業所得の金額は「総収入金額ー必要経費」により求められます。

総収入金額とは、1月1日から12月31日の1年間の事業活動で得た収入の総額です。金銭だけでなく、物品で受け取ったものや、保険料・賠償金、仕入れの際に受けた割引なども該当します。

必要経費とは、売上に直結する経費のことです。売上原価である仕入代金、旅費交通費や交際費などが該当します。

各種控除の金額を算出する

対象となる各種控除の控除額を合計します。

ここでは、多くの一人親方が加入する労災保険料控除(社会保険料控除)に加え、医療費控除、寄附金控除の計算方法を見ていきましょう。

労災保険は、社会保険料控除に該当します。社会保険料の控除は、実際にその年に支払った保険料の全額が控除額です。

医療費控除は、実際に支払った医療費から保険金などを差し引いた金額から、さらに10万円を引いた金額になります。ただし上限は200万円です。所得金額が200万円未満の場合は、所得金額の5%が控除額となります。

寄附金控除は「実際に支出した特定寄附金の額の合計額」、または「所得の40%相当額」のいずれか少ない方から2,000円を差し引いた金額が控除額です。

所得税額を算出する

まずは、所得金額から各種控除の合計金額を差し引いて、課税所得金額を算出します。課税所得金額に税率をかけ、税額控除を引いたものが所得税額です。税率は課税所得金額により異なり、金額が大きくなれば税率も高くなります。

所得税額=課税所得金額×所得税の税率-税額控除額

所得税の税率と税額控除の詳細は国税庁のホームページで確認してください。

確定申告書を作成する

確定申告書を作成するには、手書き・確定申告書作成等コーナー・会計ソフトの3つの方法があります。

手書きで作成する場合、まず確定申告書を用意しなければなりません。国税庁のホームページからダウンロードして印刷する、税務署・役所で受け取る、または税務署から郵送で取り寄せられます。

確定申告書等作成コーナーは、国税庁提供の確定申告書作成サービスです。指示に従い情報を入力すると、確定申告書を作成できます。手書きで作成するより簡単に作成できるのがメリットです。

民間企業が提供する会計ソフトは、確定申告書を簡単に作成できるだけでなく、日々の記帳などにも利用できます。

事前に機能を確認し、自分に合うものを探してみるとよいでしょう。

税務署に必要書類を提出する

必要書類を提出する方法は、e-Taxで申告する、郵便等で送付する、直接提出の3つです。提出先は、現住所の納税地を管轄する税務署となります。

確定申告書等作成コーナーを利用した場合は、e-Tax により提出が可能です。そうでない場合は書類を印刷し、送付または直接提出してください。

送付の場合は、「郵便物(第一種郵便物)」または「信書便物」として送付してください。通信日付印が提出日とされますので、申告期限内となるよう注意が必要です。

直接提出する場合、受付時間内に訪れることが難しい場合は、税務署の時間外収受箱へ投函もできます。

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

必要書類は3つの方法で提出できますが、結論から言うとe-Taxでの申告をおすすめします。

確定申告書を印刷するのは、想像以上に時間がかかります。確定申告書は種類や枚数が多いため、印刷自体にある程度時間がかかりますし、印刷後に書類を整え、郵送したり税務署へ持参する手間も発生します。

また、一人親方はコンビニ等で印刷する方が多いのですが、アップロードがうまくできなかったり、書類を一部置き忘れたりするなどのトラブルをよく耳にします。

確定申告の時期は2〜3月であり、業務の繁忙期やライフイベントと重なりやすいため、少しでも時間を節約したいという方が多いです。そのため、初年度からe-Taxで申告するのをおすすめします。初年度は、操作に慣れるまである程度時間がかかると思いますが、来年以降はスムーズに申告できるはずです。確定申告は来年以降も続きますので、長い目で見ればかなりの時間を節約できるでしょう。

一人親方の確定申告の要チェックポイント

一人親方が確定申告を行う際に、確認するべきポイントがあります。正しく手続きを行うためにも、事前に確認しておきましょう。

加入する組合費用は必要経費と判断する

一人親方が組合に加入している場合、組合費は必要経費と判断し、事業所得から差し引くことができます。一方、保険料は経費ではなく、保険料控除の対象となりますので注意が必要です。

棚卸しをおこない利益を把握する

一人親方が利益を正しく把握するためには、棚卸し作業をおこなわなければなりません。

年末時点で在庫としてある材料はその年の経費に含められず、仕掛品として棚卸資産へ計上する必要があります。正確な売上純利益を把握するため、棚卸しを行い、以下の式で計算をおこなってください。

売上純利益=売上ー(仕入額ー棚卸資産)

棚卸しをおこなうことで、資産の状況を正確に把握できます。節税対策を考えるのであれば、年末時点に多くの在庫(棚卸資産)を持たないよう注意しましょう。

確定申告の期間を把握する

確定申告の申告対象期間は1月1日から12月31日までの1年間です。1年間分を、翌年2月16日から3月15日の間に、管轄税務署へ申告し、納税しなければいけません。

基本的に、申告時期は変わらないので、余裕をもって必要な書類などを準備しておきましょう。

一人親方は確定申告の必要書類を把握しておこう

一人親方の確定申告には、青色申告・白色申告と2種類があり、それぞれ必要な書類が異なります。

確定申告の期間に慌てることがないように、事前に必要な書類を確認し、余裕をもって確定申告に備えましょう。

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

監修者からメッセージ

一人親方労災保険組合顧問覺正 寛治かくしょう かんじ

一人親方に安心安全を提供したい

静岡大学法経学科を修業後、1977年4月に労働省(現厚生労働省)入省。2002年に同省大臣官房地方課課長補佐(人事担当)、2004年に同省労働金庫業務室長を歴任し、2007年に同省鹿児島労働局長。退官後、公益財団法人国際人材育成機構の常務理事、中央労働金庫の審議役を経て、2017年4月に現職。

厚生労働省では「地下鉄サリン事件」「阪神淡路大震災」「単身赴任者の通勤災害」の労災認定や「過労死認定基準」の策定などを担当し、労災保険制度に明るい。一人親方労災保険組合顧問としては、一人親方が安心安全に働けるよう、これまで培った労災関係業務や安全衛生業務の経験を生かして労災保険特別加入制度の普及や災害防止活動に取り組んでいる。

一人親方労災保険組合の労災保険特別加入手続き対象地域

| 北海道 | 北海道、青森 |

|---|---|

| 東北 | 宮城、岩手、秋田、山形、福島 |

| 関東 | 東京、神奈川、千葉、埼玉、群馬、茨城、栃木、静岡、山梨 |

| 中部 | 長野、新潟、富山、岐阜、愛知 |

| 北陸 | 石川、福井 |

| 関西 | 大阪、兵庫、京都、奈良、和歌山、滋賀、三重、鳥取、岡山 |

| 中国 | 広島、山口、島根 |

| 四国 | 愛媛、徳島、香川、高知 |

| 九州 | 福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 |

| 沖縄 | 沖縄 |

結論から言うと、青色申告がおすすめです。

白色申告は、一般的に考えられているよりもずっと手間がかかります。以前は、事業所得が小額であれば帳簿をつける義務がなかったのですが、現在は白色申告であっても、全員が帳簿をつける義務があるからです。

一方、青色申告は手間はかかりますが、特別控除があり、利益が出でいる方であれば節税できます。さらに、個人事業主であれば、3万円程度で確定申告をおこなっている税理士事務所もあります。そのため、自分で白色申告するよりも、税理士事務所に依頼して青色申告するほうが、トータル(税理士の費用+税金)で出費を抑えられるケースも実際にあります。

白色申告か青色申告かで悩んでいる方は、まずシミュレーションサイト等を利用して、どれぐらい税金が抑えられるか確認することをおすすめします。その上で、青色申告を検討するのが良いでしょう。