個人事業税とは?建設業を営む個人事業主との関係を徹底解説!

更新日 / 2026.1.07

建設業の個人事業主として活動しているものの、個人事業税を納める必要があるのか分からずに悩んでいる方も多いのではないでしょうか。

結論から言うと、建設業は個人事業税の対象となるため、税金を納める必要があります。

税金の支払いを怠ると、延滞税が課せられるなど、後のトラブルにも繋がりかねません。今のうちに、個人事業税に関する理解を深めることが重要です。

そこで今回は、個人事業税についてその概要や計算・納付方法など幅広く解説します。併せて、個人事業税以外にも支払う必要のある税金に関しても紹介していますので、ぜひ最後までご覧ください。

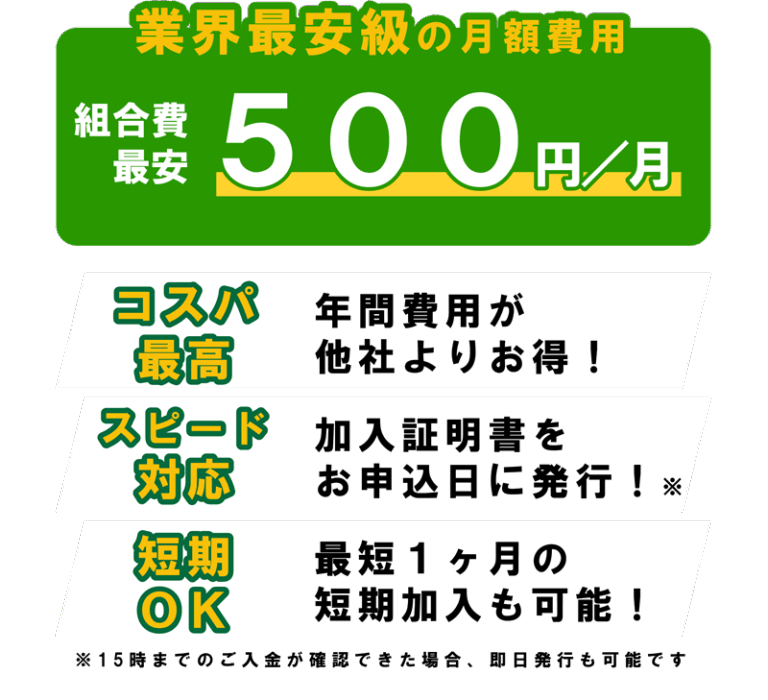

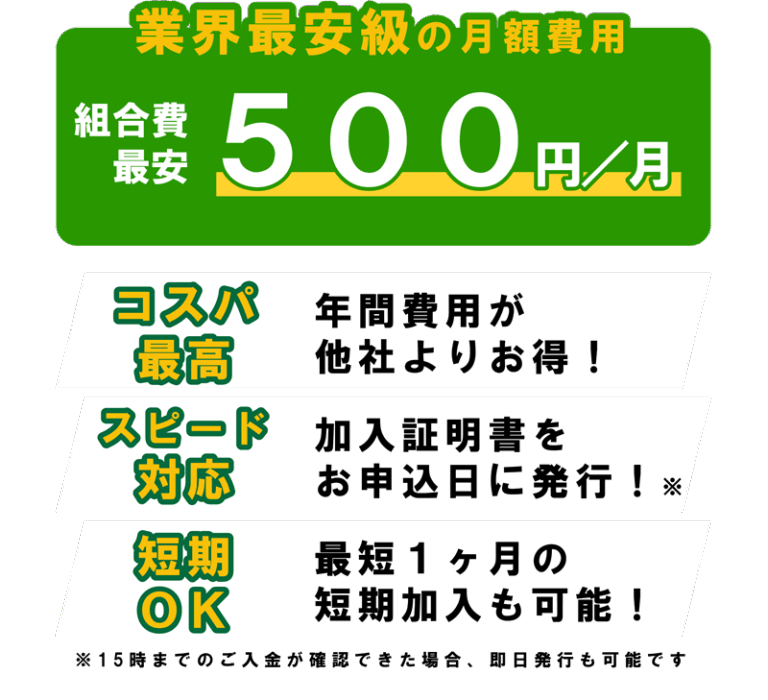

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」の労災保険です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

個人事業税とは

個人事業税は、都道府県に対して支払う地方税の一つです。すべての業種に該当するわけではなく、法律で定められた70の業種が個人事業税を納める対象になります。

納税者が納める税金は、業種によって異なり、税率は3%〜5%です。建設業の方は、5%の税率が課せられます。個人事業税の対象となる業種の一覧は、東京都主税局のホームページから確認できるため、一度ご自身でも確認してみてください。

出典:東京都主税局「個人事業税」

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

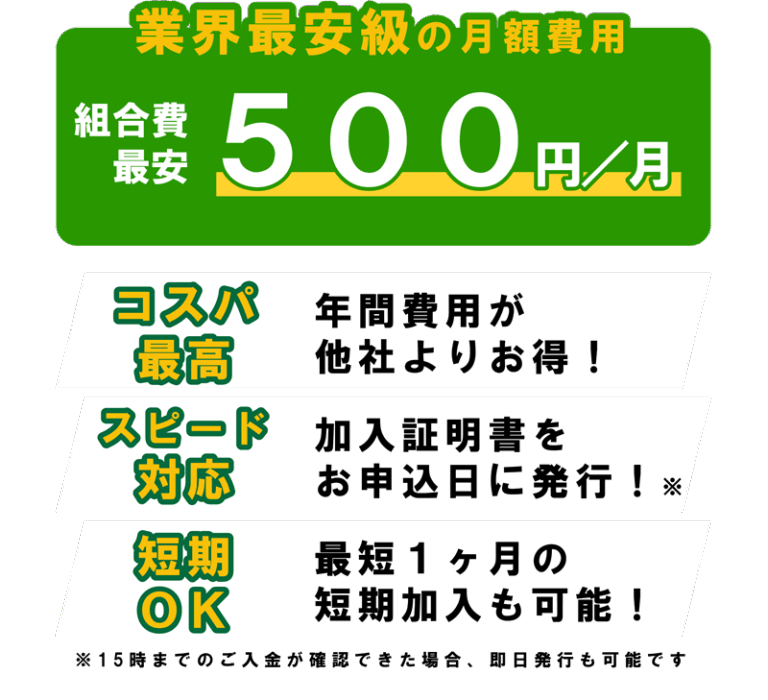

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

個人事業税の計算方法

業税は、下記の計算式で算出されます。

個人事業税=(売上ー経費ー各種控除)×税率

各種控除については、後ほど詳しく解説します。

ただし、個人事業税は、青色申告控除の対象にはなりません。その点は、所得税の計算方法とは異なるため、気をつけましょう。

個人事業税の納付方法

個人事業税を納める際は、3月15日までに、前年の事業で得た利益を各都道府県の税務署に申告する必要があります。

ただし、所得税の確定申告をおこなった場合は、あらためて事業税の申告をする必要はありません。所得税の確定申告が終わると、各都道府県にその情報が共有されるからです。

個人事業税を納める対象者は、毎年8月頃に納付書が郵送されます。納付期限は原則、8月と11月の年2回です。

税金を支払う際の手段は、以下のように複数の方法があるため、必ず指定された期日までに支払いを済ませましょう。

- 口座振替

- コンビニ払い

- クレジットカード決済 など

建設業の個人事業主が個人事業税を控除される3つのケース

建設業の個人事業主が個人事業税を控除されるケースは、この3つです。

一つずつ、順に解説していきます。

1.事業所得が290万円以下である

年間の売上高が290万円以下であれば、事業税を支払う必要がありません。個人事業税を求める際に控除できるものの中に「事業主控除」があり、その控除額が290万円であるからです。

ただし、年の途中で独立した場合は、事業主控除の額を月割り計算する必要があります。所得金額が290万円以下であっても、納付の対象者になる可能性があるため、注意が必要です。

事業をおこなった月数ごとでの控除額に関しては、東京都主税局のホームページに記載されているため、年の途中で独立した方は必ず確認しましょう。

出典:東京都主税局「個人事業税」

2.前3年の赤字の繰り越しがある

事業の所得が赤字になった場合、その金額を翌年以降3年間にわたり繰越控除できます。繰り越した損失額については、翌年以降の利益額との相殺が可能です。

たとえば、2020年度に70万円の赤字があったものの、2021年度は300万円の利益が出たとします。この場合、2020年度の赤字額70万円を、2021年度の300万円の利益と相殺できます。

つまり、2021年度の事業所得は230万円となり、事業税を削減できる、という仕組みです。

3.その他の繰越控除がある

個人事業税を算出する際に、繰越控除できるものは他にもあります。

たとえば、「被災事業用資産の損失の繰越控除」がその一つです。この控除制度では、震災、火災などによって生じた事業用資産の損失額がある場合に、翌年以降の3年間にわたり繰越控除ができます。ただし、対象は白色申告者です。

また、事業用の資産(機械、車両など)を譲渡した際に生じた損失額は、「譲渡損失の控除と繰越控除」により、控除ができます。青色申告者であれば、翌年以降、3年間の繰り越しが可能です。

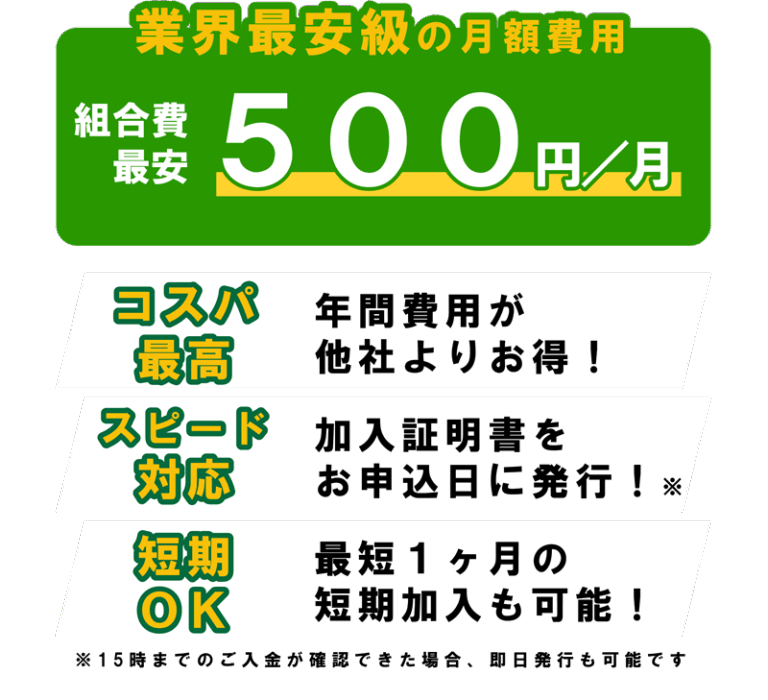

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

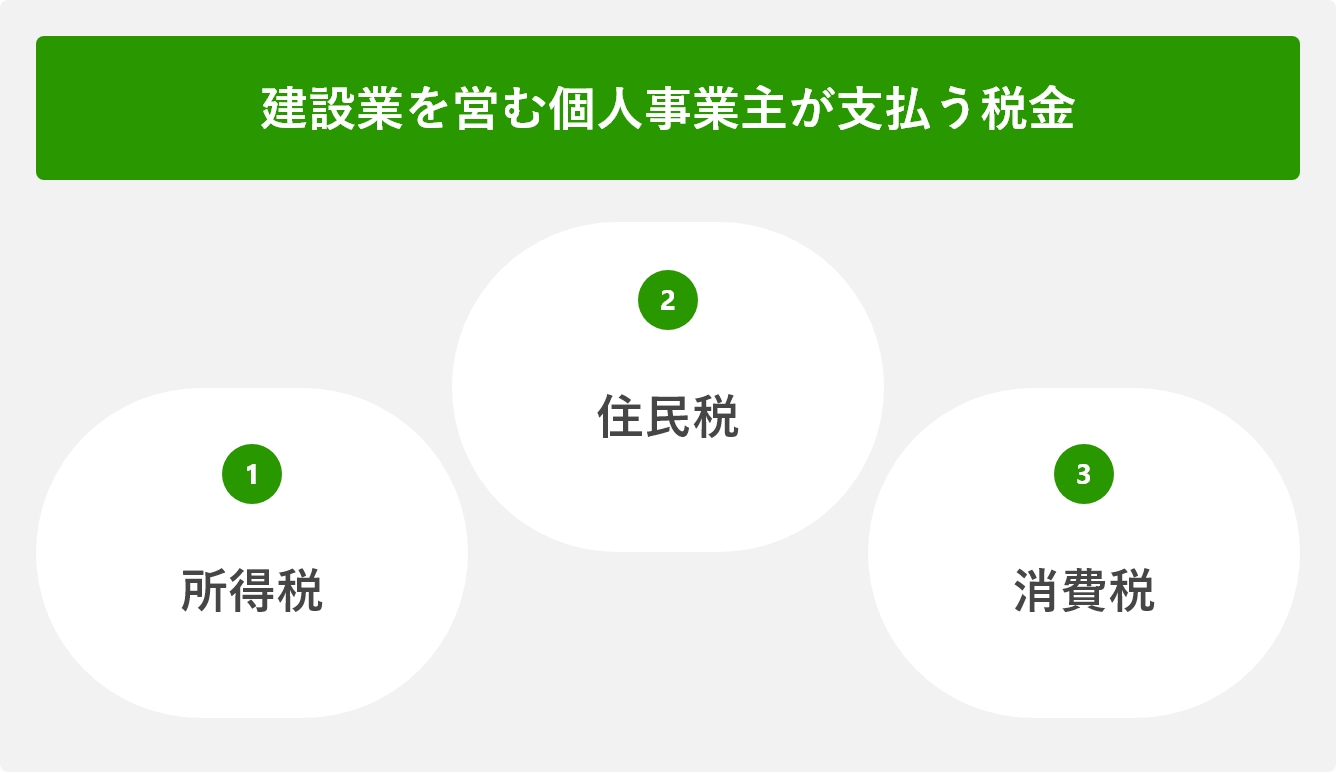

個人事業税だけじゃない?建設業を営む個人事業主が支払う税金とは

建設業を営む個人事業主の方が支払う税金は、個人事業税以外にもあります。具体的にはこの3つです。

支払いを忘れることのないよう、今のうちから上記3つの税金に関する知識を深めましょう。

1.所得税

所得税は、国に納めるもので、年間で得た所得(1月1日〜12月31日)に対して課せられる税金です。

所得は、給与所得・事業所得・利子所得をはじめ、全10種類に分類されます。それぞれの所得で、収入や必要経費の範囲などが定められている仕組みです。

所得税には、「累進課税制度」が適用されています。税率は5%〜45%で、所得の金額が高まるにつれて税率も上がるため、日頃の税金対策をしっかりとおこなうことが重要です。

所得ごとの税率は、国税庁のホームページに記載されているため、所得税の計算をする際は確認しましょう。

出典:国税庁「No.2260 所得税の税率」

2.住民税

住民税は個人事業税と同じく、都道府県や市町村に対して納める地方税で、地方自治体が提供する公共サービスをまかなうために活用されます。教育や福祉、ゴミ処理などが、その代表例です。

個人が納める住民税は「所得割」と「均等割」の2つによって、納付額が算出されます。

所得割は、個人の所得に対して課せられるもので、税率は一律10%です。一方の均等割は、所得の金額に関係なく、通常5,000円と定められています。

住民税の確定申告に関しては、こちらも個人事業税と同様に、所得税の確定申告をおこなえば、納付額が算出される仕組みです。

3.消費税

個人事業主でも以下2つの条件、いずれかを満たした場合は、消費税を支払う必要があります。

- 課税期間より前々年の課税売上高が1,000万円以上

- 前年の1月1日〜6月30日の課税売上高、もしくは給与支払額が1,000万円以上

上記のように、課税売上高が1,000万円以上であるかどうかが、一つの判断基準です。

なお、課税売上高が1,000万円を超えた場合は、「消費税課税事業者届出書」を提出する必要があります。

消費税課税事業者届出書を提出することで、消費税の申告書や納付書が送られる仕組みとなっているため、課税売上高が1,000万円を超えた場合は、速やかに提出しましょう。

参考:国税庁「消費税課税事業者届出手続」

社会保険労務士法人やさか事務所 代表社員 / 常磐労働福祉協会 会長兼代表理事

最も支払い漏れやミスが多い税金は、消費税になるかと思います。上述されているように、消費税の納税義務者は、課税期間の2年前の課税期間(以下「基準期間」と記述)における課税売上高が1,000万円を超えた場合に、消費税の納税義務者に該当します。

基準期間における課税売上高を判定する際に、課税売上高の内容を理解出来ておらず、本来であれば課税売上高は1,000万円以下なのに、売上高が1,000万円を超えているから、消費税の納税義務者と判定しているケースがあります。消費税において、売上は課税売上高、非課税売上高、免税売上高、不課税売上高の4つに分類でき、そのうちの課税売上高が1,000万円を超えているかどうかを判定します。

一人親方であれば、事業として稼ぐ売上高は課税売上高に該当し、非課税売上高は、土地の売却収入などが挙げられます。免税売上高は輸出した場合の売上が該当し、不課税売上高は、補助金や助成金などによる収入が該当します。

消費税は実務上、ミスが多く、裁判事例となることも多いので、消費税の納税義務者の判定には十分に注意する必要があります。

建設業を営む個人事業主なら個人事業税について正しく理解しよう

建設業を営む個人事業主にとって、個人事業税に関する理解を深めることは重要です。個人事業税は控除されるケースもあるので、余計な税金を払わないためにも、個人事業税について知っておきましょう。

個人事業税について正しい知識をもつことで、納付に向けて万全な準備をでき、今後の業務も円滑におこなえるのではないでしょうか。

また、納める税金は、個人事業税だけではありません。所得税に住民税、さらに条件を満たした場合は、消費税も支払う必要があります。納付期限に遅れることがないよう、今のうちから毎月の収入や支出などお金の管理をしっかりとおこないましょう。

即日発行で月額500円!労災保険に悩んでいる人は業界最大手がおすすめ

一人親方ら個人事業主にとって、労災保険にまつわる悩みは頭の痛い問題。

「費用をとにかく安くすませたい」

「明日の現場で証明書が必要で、間に合わせたい」

「信頼と実績のある労災保険を無難に選びたい」

そんな労災保険にまつわる悩みを解決するのが、全国9万人が加入する「一人親方労災保険組合」です。

労災保険選びに迷ったら、まずは一人親方労災保険組合をチェック。手続きはたったの3分でできるので、これを機会に加入を検討してみてください。

監修者からメッセージ

一人親方労災保険組合顧問覺正 寛治かくしょう かんじ

一人親方に安心安全を提供したい

静岡大学法経学科を修業後、1977年4月に労働省(現厚生労働省)入省。2002年に同省大臣官房地方課課長補佐(人事担当)、2004年に同省労働金庫業務室長を歴任し、2007年に同省鹿児島労働局長。退官後、公益財団法人国際人材育成機構の常務理事、中央労働金庫の審議役を経て、2017年4月に現職。

厚生労働省では「地下鉄サリン事件」「阪神淡路大震災」「単身赴任者の通勤災害」の労災認定や「過労死認定基準」の策定などを担当し、労災保険制度に明るい。一人親方労災保険組合顧問としては、一人親方が安心安全に働けるよう、これまで培った労災関係業務や安全衛生業務の経験を生かして労災保険特別加入制度の普及や災害防止活動に取り組んでいる。

一人親方労災保険組合の労災保険特別加入手続き対象地域

| 北海道 | 北海道、青森 |

|---|---|

| 東北 | 宮城、岩手、秋田、山形、福島 |

| 関東 | 東京、神奈川、千葉、埼玉、群馬、茨城、栃木、静岡、山梨 |

| 中部 | 長野、新潟、富山、岐阜、愛知 |

| 北陸 | 石川、福井 |

| 関西 | 大阪、兵庫、京都、奈良、和歌山、滋賀、三重、鳥取、岡山 |

| 中国 | 広島、山口、島根 |

| 四国 | 愛媛、徳島、香川、高知 |

| 九州 | 福岡、佐賀、長崎、熊本、大分、宮崎、鹿児島 |

| 沖縄 | 沖縄 |

建設業は請負業に該当し、1種に該当します。建設業法上の分類として、建設業は29種類の業種に分類されますが、個人事業税がかかる業種として、建設業は請負業に該当する為、5%の税率が課税されます。

個人事業税の納税額としては、290万円以上の事業所得に課税される為、事業所得が290万円以下の場合であれば個人事業税は課税対象外であり、290万円以上の事業所得がある場合でも290万円を控除された超過額に対して個人事業税が課税されます。

しかし、現場作業において、指揮監督命令を受けて作業をする場合には個人事業税がかかる請負業には該当しないこともあるので、そのような場合には事業所得に該当せず、個人事業税が対象外となる場合もあります。